Sau khi NHNN hạ lãi suất điều hành, hầu hết NHTM cũng điều chỉnh lãi suất huy động giảm theo. Với tỷ suất lợi nhuận từ tiền tiết kiệm không cao, liệu xu hướng dòng tiền rút khỏi nhà băng đổ về kênh đầu tư khác có xảy ra?

Lãi huy động theo đà giảm mạnh

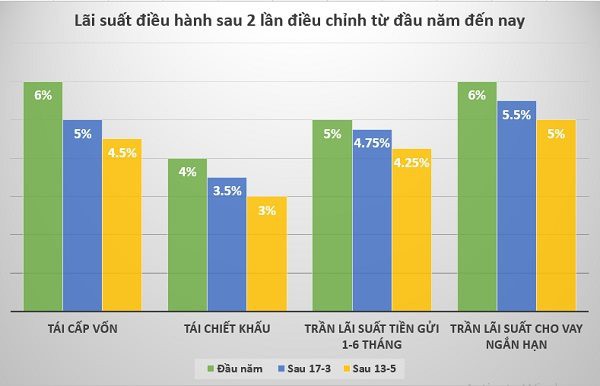

Từ ngày 13/5, Ngân hàng Nhà nước (NHNN) thực hiện hạ trần lãi suất tiền gửi kỳ hạn từ 1 đến dưới 6 tháng giảm từ 5,25%/năm xuống còn 4,75%/năm. Trước động thái này, các ngân hàng thương mại cũng đồng loạt tiến hành điều chỉnh giảm lãi suất huy động các kỳ hạn dưới 6 tháng với mức giảm lớn nhất là 0,5% so với biểu lãi suất niêm yết trước đó. Thậm chí, một số ngân hàng còn hạ lãi suất thấp hơn mức trần.

Theo khảo sát, biểu lãi suất của các ngân hàng thương mại trong nước vào ngày 14/5 với khách hàng gửi trực tiếp tại quầy được niêm yết quanh mức 0,1 - 8,3% tuỳ theo kỳ hạn và ngân hàng. Với tiền gửi không kỳ hạn và kỳ hạn dưới 1 tháng, lãi suất gửi tại quầy dao động từ 0,1 - 0,5%.

Trong nhóm ngân hàng lớn, do áp dụng mức lãi suất thấp từ trước để hỗ trợ thanh khoản trong mùa dịch Covid-19 nên mức giảm không nhiều. Lãi suất huy động kỳ hạn 1 và 2 tháng của Vietcombank ở mức 4,1%/năm, lãi suất kỳ hạn 3 tháng ở mức trần 4,25%/năm.

Trong khi đó, BIDV, VietinBank và Agribank còn hạ lãi suất xuống mức thấp hơn vào khoảng 4%/năm áp dụng cho kỳ hạn 1 và 2 tháng, chỉ có kỳ hạn 3 tháng trở lên mới ở mức trần 4,25%/năm.

Tuy nhiên, ở các ngân hàng cổ phần, mức lãi suất huy động kỳ hạn dưới 6 tháng được điều chỉnh giảm mạnh. Chẳng hạn, lãi suất kỳ hạn 1 tháng tại ACB đã giảm xuống còn 4,1 - 4,25%/năm (tùy thuộc vào số tiền gửi); lãi suất kỳ hạn 3 tháng ở mức 4,25%/năm. Lãi suất kỳ hạn 6 tháng hiện là 6,3 - 6,6%/năm, giảm khoảng 0,2%/năm so với trước đó.

Lãi suất kỳ hạn 1 tháng đến 5 tháng của Sacombank là 4,15 - 4,25%/năm, giảm 0,35 - 0,5 điểm phần trăm so với trước ngày 13/5. Tại VPBank, khách hàng gửi tiền kỳ hạn 3 - 5 tháng tại quầy với số tiền dưới 300 triệu đồng sẽ được hưởng lãi suất 3,95%/năm, giảm 0,5 điểm phần trăm/năm so với trước đó. Mức lãi suất cao nhất khi gửi tiết kiệm kỳ hạn 3 - 5 tháng là 4,2%/năm, với số tiền từ 3 tỷ đồng trở lên.

Đối với các kỳ hạn trên 6 tháng, hiện NHNN cũng không áp dụng mức trần mà để các ngân hàng áp mức lãi suất tự do nhằm tăng sức cạnh tranh. Tuy nhiên, sau khi trần lãi suất của các kỳ hạn dưới 6 tháng hạ, lãi suất tiết kiệm cho các kỳ hạn từ 6 tháng trở lên cũng có xu hướng giảm nhẹ.

Với kỳ hạn 9 - 12 tháng, lãi suất khi gửi tiền tiết kiệm tại quầy của các ngân hàng vẫn duy trì mức 4,9 - 8% như trước 13/5. Trong đó, Ngân hàng Quốc dân (NCB) tiếp tục là ngân hàng có lãi suất tiết kiệm gửi tại quầy cao nhất, với 7,45% cho kỳ hạn 9 tháng và 8% với kỳ hạn 12 tháng.

Ông Phạm Thanh Hà, Vụ trưởng Vụ Chính sách tiền tệ khẳng định, quan điểm điều hành của NHNN là đảm bảo thanh khoản cho các tổ chức tín dụng. Điều này sẽ đảm bảo các ngân hàng luôn đủ vốn cung ứng cho nền kinh tế, hỗ trợ giảm lãi suất trong giai đoạn hiện nay.

“Quyết định giảm các mức lãi suất nêu trên cùng với việc chỉ đạo các tổ chức tín dụng giảm chi phí, giảm lợi nhuận sẽ tiếp tục tạo điều kiện giảm lãi suất cho vay thời gian tới”, ông Hà nhấn mạnh.

Cùng quan điểm, ông Ngô Đăng Khoa, Giám đốc toàn quốc Khối kinh doanh tiền tệ và thị trường vốn HSBC Việt Nam, cho biết đà lạm phát có xu hướng hạ nhiệt gần đây do giá dầu thế giới sụt giảm mạnh, cộng với việc ngân hàng trung ương nhiều nước duy trì mức lãi suất điều hành thấp, đã tạo nhiều điều kiện để NHNN hạ lãi suất lần thứ 2 trong năm.

Theo ông Khoa, quyết định hạ lãi suất điều hành lần này sẽ tạo môi trường chính sách tiền tệ nới lỏng hơn giúp các tổ chức tín dụng có cơ sở để hỗ trợ doanh nghiệp và cá nhân chịu ảnh hưởng của dịch bệnh tiếp cận nguồn vốn rẻ thông qua hạ lãi suất cho vay.

Dòng tiền chỉ chuyển động trong hệ thống

Việc NHNN liên tiếp điều chỉnh lãi suất điều hành cũng làm nhiều người lo ngại dòng tiền chạy khỏi kênh tiết kiệm ngân hàng và chuyển hướng sang kênh hấp dẫn hơn khi lãi huy động xuống thấp. Tuy nhiên nhiều chuyên gia cho rằng dù các kênh đầu tư khác có dấu hiệu phục hồi nhưng diễn biến vẫn ổn định sau dịch. Khác với trước đây, nhà đầu tư bây giờ đã rõ ràng về mục tiêu đầu tư của mình. Điều này đồng đồng nghĩa với việc họ hiểu biết về kênh đầu tư đã chọn nên không chỉ vì lãi suất giảm 0,5% mà có thể thay đổi quyết định.

Theo chuyên gia tài chính Đinh Thế Hiển, trước đây lãi suất tiền gửi của các ngân hàng đối với kỳ hạn ba tháng và kỳ hạn một năm gần như bằng nhau nhằm thu hút người gửi tiền. Tuy nhiên, chính sách này làm méo mó đường cong lãi suất. Lãi suất ngắn hạn không thể bằng lãi suất một năm. Vì vậy, chính sách điều hành mới đây phù hợp với đường cong lãi suất, tức kỳ hạn ngắn thì lãi suất phải thấp. Đồng thời, giúp ngân hàng cải thiện cơ cấu vốn, chuyển từ nguồn vốn ngắn hạn sang trung hạn.

Nói về khả năng xuất hiện xu hướng rút tiền gửi chuyển sang các kênh đầu tư khác để hưởng lợi tức cao hơn, ông Hiển cho rằng điều này khó xảy ra. Trong bối cảnh mọi dự đoán về sự phục hồi đều chưa rõ ràng, vì vậy giữ tiền vẫn sẽ là lựa chọn hàng đầu của nhiều người. Bởi theo nguyên tắc thị trường đang thời điểm này vẫn trong giai đoạn quan sát, chưa xuống được tiền thì giữ tiền vẫn là ưu tiên số một.

Ngoài ra, trong cân đối vĩ mô, 3 - 4 năm qua, lạm phát của Việt Nam tương đối ổn định, dao động xung quanh mức 4%. Với mức lạm phát này, lãi suất bình quân rơi vào khoảng 4% - 5%/năm vẫn đảm bảo nguyên tắc lãi suất thực dương.

Trên cơ sở này, ông Nguyễn Đình Tùng, Tổng giám đốc Ngân hàng Thương mại cổ phần Phương Đông (OCB) cũng đã đưa ra nhận định, dòng tiền tiết kiệm sẽ có chuyển động nhưng sẽ là dịch chuyển từ tiền gửi tiết kiệm kỳ hạn ngắn qua kỳ hạn dài hơn hoặc điều chỉnh từ ngân hàng này sang ngân hàng khác, bởi các nhà băng hiện cạnh tranh huy động rất gay gắt. Nhưng nếu nhìn về tổng thể toàn ngành ngân hàng sẽ không thấy khả năng tiền rút ra khỏi hệ thống.

Thực tế, để giữ khách hàng nhiều ngân hàng đã tính toán đưa ra phương án cạnh tranh lãi suất qua hình thức tiền gửi online. Hiện tại, một số ngân hàng hiện áp dụng lãi suất huy động tiết kiệm online cao hơn so với tại quầy từ 0,1 - 1,25% tùy từng kỳ hạn. Vì vậy, thông qua việc chuyển đổi hình thức tiết kiệm có thể giúp người gửi tiền tăng tỷ suất lợi nhuận hơn là rút tiền chuyển sang kênh đầu tư khác.

Theo Reatimes