Sự giảm dần phụ thuộc vào tín dụng ngân hàng đối với lĩnh vực bất động sản là một thách thức. Vì vậy, trái phiếu doanh nghiệp sẽ là kênh huy động vốn chính yếu, được dự báo sẽ tiếp tục bùng nổ trong năm 2020.

Theo Thông tư số 19/2017/TT-NHNN, từ 1/1/2019, các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài chỉ được sử dụng tối đa 40% vốn ngắn hạn để cho vay trung, dài hạn. Sự giảm dần phụ thuộc vào tín dụng ngân hàng đối với lĩnh vực bất động sản là một thách thức.

Vì vậy, trái phiếu doanh nghiệp (TPDN) sẽ là kênh huy động vốn chính yếu và được dự báo sẽ tiếp tục bùng nổ trong năm 2020 của các doanh nghiệp bất động sản.

Kênh hút vốn hữu hiệu

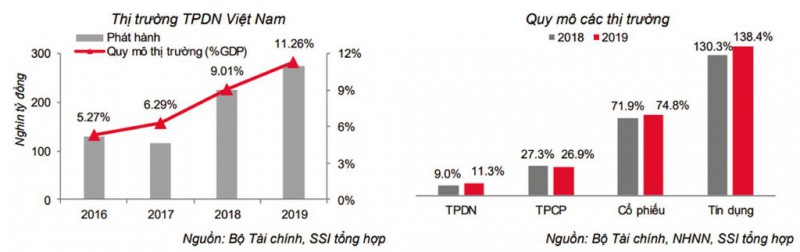

“Sơ khởi và ngổn ngang” là những gì mà Công ty Chứng khoán SSI dùng để miêu tả thị trường TPDN năm 2019. Lũy kế cả năm, có 217 doanh nghiệp tham gia phát hành trái phiếu, thực hiện 905 đợt phát hành và huy động được 296.712 tỷ đồng.

Kết quả này khiến dư nợ thị trường TPDN trong năm 2019 tương đương 11,3% GDP, vượt xa mục tiêu 7% GDP (vào năm 2020) mà Chính phủ đề ra. Tốc độ tăng trưởng của thị trường TPDN đạt trên 40% trong giai đoạn từ năm 2017 đến nay.

Thị trường TPDN nở rộ sau khi Chính phủ ban hành Nghị định số 163/2018/NĐ-CP ngày 4/12/2018 về phát hành TPDN, góp phần tạo điều kiện thuận lợi cho các doanh nghiệp đẩy mạnh huy động vốn để phát triển sản xuất kinh doanh.

Song, cũng cần phải đề cập tới nhu cầu từ các chủ thể chính tạo nên sự sôi động của thị trường TPDN là các “tay chơi” lớn: nhà băng và doanh nghiệp bất động sản. Năm 2019, nhóm ngân hàng phát hành hơn 108.723 tỷ đồng trái phiếu, chiếm 36,64% tổng lượng trái phiếu. Đứng thứ hai là các doanh nghiệp bất động sản với giá trị phát hành đạt hơn 57.110,7 tỷ đồng, chiếm 19,25%.

Đối với các nhà băng, Thông tư 19/2017/TT-NHNN, gây áp lực lớn từ việc cân đối nguồn vốn, đảm bảo các chuẩn mực an toàn vốn theo tiêu chuẩn Basel II có hiệu lực từ năm 2020. Vì vậy, các nhà băng đã chủ động huy động vốn thông qua TPDN.

Đối với các doanh nghiệp bất động sản - đối tác tín dụng lớn và thân quen của nhiều nhà băng, thị trường TPDN là một kênh huy động vốn hiệu quả khi nguồn vốn tín dụng ngân hàng vào thị trường này dần bị siết chặt.

Bước sang năm 2020, việc huy động vốn từ TPDN được dự báo tiếp tục là “cứu cánh” cho các doanh nghiệp bất động sản trước những động thái siết dòng vốn tín dụng mới từ Ngân hàng Nhà nước (NHNN).

Ngày 15/11/2019, NHNN đã ban hành Thông tư số 22/2019 thay thế Thông tư số 36/2014/TT-NHNN quy định về các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài, có hiệu lực từ 1/1/2020. Bên cạnh việc giảm tỷ lệ vốn ngắn hạn cho vay trung và dài hạn, NHNN còn tăng hệ số rủi ro khi kinh doanh bất động sản từ 150% lên 200%.

Việc điều chỉnh hệ số rủi ro xuất phát từ việc thực hiện chủ trương của Chính phủ về hoàn thiện các cơ chế, chính sách, pháp luật liên quan đến thị trường bất động sản, bảo đảm phát triển hiệu quả, bền vững của thị trường này.

Để giảm bớt sự phụ thuộc vào vốn vay ngân hàng, các chủ đầu tư buộc phải tìm kiếm những nguồn vốn mới để đa dạng cấu trúc nguồn vốn như phát hành trái phiếu hoặc hợp tác với các đối tác nước ngoài.

Theo báo cáo tổng hợp tình hình phát hành TPDN của HNX, trong tháng 2/2020, có 19 doanh nghiệp phát hành trái phiếu với tổng giá trị gần 6.854 tỷ đồng. Trong đó, các doanh nghiệp bất động sản đã phát hành hơn 2.772 tỷ đồng trái phiếu, chiếm tới 40,46% tổng giá trị trái phiếu phát hành trong kỳ. Đây là dấu hiệu cho thấy hoạt động phát hành trái phiếu bất động sản sẽ ngày càng sôi động trong thời gian tới.

Tiếp tục nâng tầm thị trường trái phiếu doanh nghiệp

Bộ Tài chính đang lấy ý kiến về Dự thảo Nghị định sửa đổi, bổ sung một số điều của Nghị định 163/2018/NĐ-CP. Dự thảo đưa ra những thay đổi lớn về điều kiện phát hành TPDN theo hình thức riêng lẻ, mục đích để bảo vệ nhà đầu tư, nhất là nhà đầu tư nhỏ lẻ, cũng như hạn chế nguy cơ từ tình trạng lạm dụng huy động vốn qua kênh này.

Dự thảo tập trung sửa đổi, bổ sung 3 nhóm vấn đề: (1) Làm rõ phạm vi phát hành và giao dịch trái phiếu riêng lẻ; (2) Bổ sung nhiều về điều kiện phát hành và hồ sơ phát hành TPDN; và (3) Yêu cầu doanh nghiệp minh bạch hơn trong hoạt động công bố thông tin.

Trong đó, Bộ Tài chính đề xuất trái phiếu riêng lẻ chỉ được phát hành và giao dịch trong phạm vi 100 nhà đầu tư, không kể nhà đầu tư chứng khoán chuyên nghiệp, trong suốt vòng đời của trái phiếu. Qua đó, giảm bớt tình trạng doanh nghiệp chia nhỏ thành nhiều đợt phát hành và nhiều mã trái phiếu.

Dự thảo cũng bổ sung điều kiện phát hành và hồ sơ phát hành TPDN, bổ sung quy định về khối lượng trái phiếu được phát hành đảm bảo dư nợ trái phiếu phát hành riêng lẻ không vượt quá 3 lần vốn chủ sở hữu theo báo cáo tài chính quý gần nhất.

Trường hợp doanh nghiệp muốn phát hành trái phiếu vượt quá 3 lần vốn chủ sở hữu thì lựa chọn kênh phát hành ra công chúng, với tiêu chuẩn, điều kiện cao hơn và công khai, minh bạch hơn.

Về tần suất phát hành, các đợt phát hành phải cách nhau tối thiểu 6 tháng và quy định trái phiếu phát hành trong mỗi đợt phải có cùng điều kiện, điều khoản.

Bên cạnh đó, dự thảo còn bổ sung nhiều quy định về lãi suất phát hành, tổ chức tư vấn phát hành, báo cáo tài chính trong hồ sơ phát hành trái phiếu. Thời gian công bố thông tin trước các đợt phát hành được rút từ tối thiểu 10 ngày làm việc xuống tối thiểu 3 ngày làm việc.

Trước đó, qua kiểm tra trực tiếp tại một số tổ chức phát hành, Bộ Tài chính ghi nhận có nhiều hình thức huy động vốn qua kênh phát hành TPDN kém minh bạch, lợi dụng trái phiếu cho các mục tiêu đặc biệt của doanh nghiệp.

Đáng chú ý, có hiện tượng doanh nghiệp phát hành trái phiếu thành nhiều đợt không gắn với nhu cầu huy động vốn cho sản xuất, kinh doanh; doanh nghiệp có quy mô nhỏ, vốn chủ sở hữu thấp phát hành TPDN với khối lượng lớn, tiềm ẩn rủi ro cho cả doanh nghiệp phát hành và nhà đầu tư mua trái phiếu.