Trung tâm phân tích chứng khoán SSI (SSI Research) vừa đưa ra khuyến nghị trung lập đối với cổ phiếu của Ngân hàng Thương mại Cổ phần Quốc tế Việt Nam (VIB: HOSE) với giá mục tiêu 1 năm là 22.800 đồng/cp (tiềm năng tăng giá là 11%), nhưng giảm ước tính lợi nhuận cho năm 2024 và 2025.

Theo SSI Research, do thanh khoản trên thị trường bất động sản vẫn còn thấp, đặc biệt là ở khu vực miền Nam cùng với áp lực cạnh tranh gay gắt khiến VIB đang gặp phải một số thách thức trong việc xử lý nợ xấu và tăng trưởng tín dụng.

Theo đó, biên lãi ròng (Net Interest Margin - NIM) dự kiến của VIB sẽ tiếp tục chịu áp lực do lãi suất cho vay giảm trong bối cảnh lãi suất huy động đang tăng dần. Chi phí tín dụng tiếp tục duy trì ở mức cao để đối phó với chất lượng tài sản giảm. Do đó, ROE dự kiến sẽ dao động ở mức 18% - 19% trong các năm tới, giảm so với mức đỉnh 30% trong năm 2022.

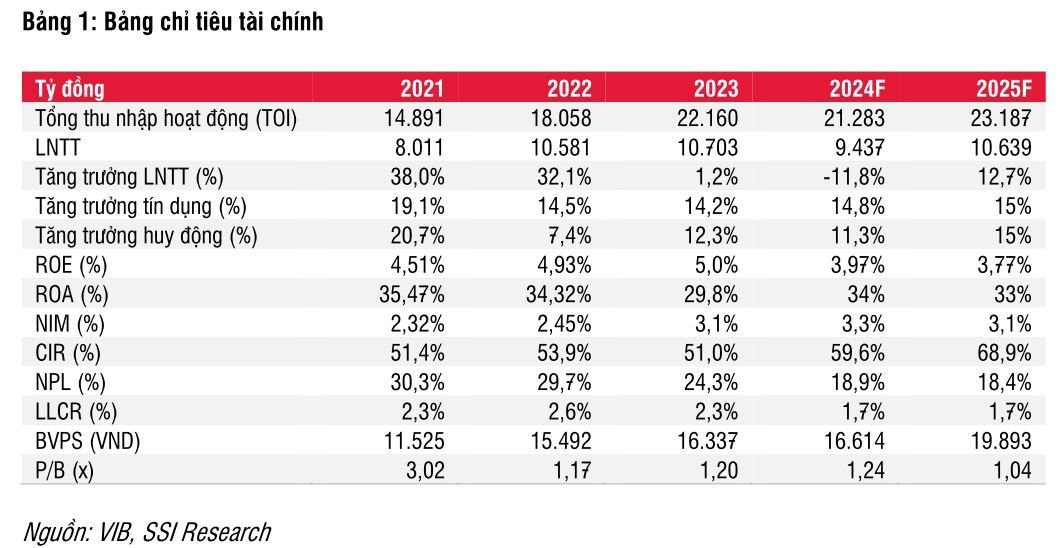

Trong năm 2024, SSI Research điều chỉnh giảm 14,2% ước tính lợi nhuận trước thuế (LNTT) so với trước đó xuống còn 9,4 nghìn tỷ đồng (-11,8% so với cùng kỳ - svck), vì NIM giảm 100 điểm cơ bản svck xuống mức 3,97% (so với 4,11% như dự báo trước đó của SSI Research).

Như vậy, LNTT trong nửa cuối năm 2024 của VIB dự kiến đạt 4,8 nghìn tỷ đồng (-4,5% svck). Tăng trưởng tín dụng dự kiến đạt 14,8% so với đầu năm lên mức 306,7 nghìn tỷ đồng. SSI Research ước tính VIB sẽ xử lý 2,9 nghìn tỷ đồng nợ xấu trong năm 2024 (-20% so với cuối năm 2023, nhưng gấp 4 lần năm 2022). Vì thế, tỷ lệ nợ xấu sẽ giảm xuống mức 3,3% tại cuối năm 2024. Chi phí tín dụng ước tính là 1,6% trong năm 2024 (so với 1,95% vào năm 2023), tương đương với 4,4 nghìn tỷ đồng (-9% svck).

Thu nhập từ nợ xấu đã xóa kỳ vọng sẽ phục hồi 31,3% svck lên 1 nghìn tỷ đồng trong năm nay do VIB ưu tiên thu hồi nợ (đặc biệt là trong nửa cuối năm 2024).

Đối với năm 2025, SSI Research kỳ vọng sự phục hồi của thị trường bất động sản sẽ rõ ràng hơn, từ đó giúp VIB đạt được tăng trưởng tín dụng 15% so với đầu năm.

Tuy nhiên, SSI Research cũng cho rằng VIB sẽ không tăng lãi suất nhiều để cạnh tranh với các ngân hàng khác, điều này có thể làm NIM thu hẹp 20 điểm cơ bản xuống mức 3,77% cho năm 2025. Chất lượng tài sản dự kiến sẽ cải thiện, với tỷ lệ nợ xấu thấp hơn ở mức 3,1% và tỷ lệ bao nợ xấu cải thiện lên 68,9%. Thu nhập ròng ngoài lãi dự kiến tăng 2,7% svck đạt 5,2 nghìn tỷ đồng, bao gồm thu nhập ròng từ dịch vụ thu phí (+5% svck) và thu từ nợ xấu đã xóa (+10,3% svck). Do đó, SSI Research dự báo LNTT sẽ đạt 10,6 nghìn tỷ đồng (+12,7% svck) trong năm 2025.

Chất lượng tài sản của VIB còn áp lực

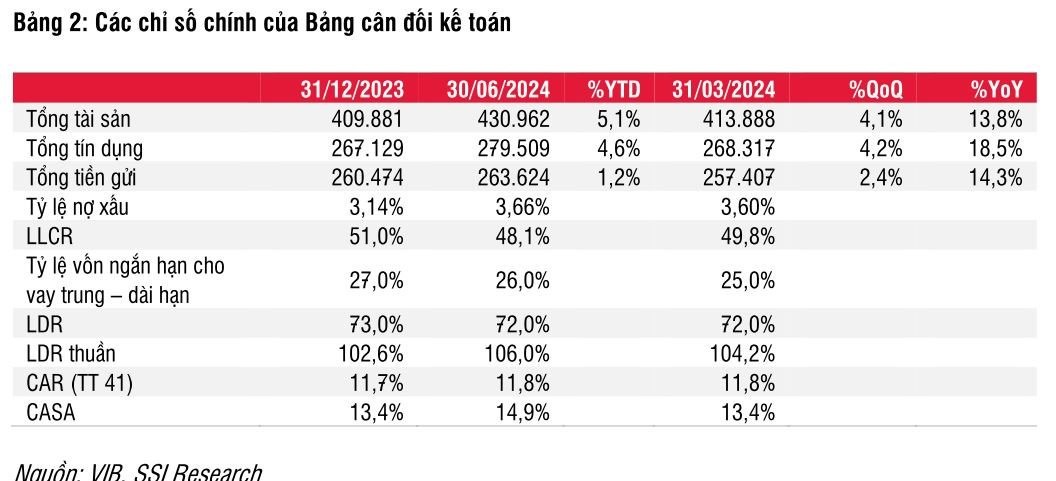

SSI Research đánh giá chất lượng tài sản của VIB hiện tại vẫn còn áp lực khi nợ xấu tiếp tục tăng 5,9% so với quý trước (hay +21,8% svck), lên 10,2 nghìn tỷ đồng vào cuối Q2/2024, trong khi nợ Nhóm 2 giảm 17,7% so với quý trước xuống còn 12,4 nghìn tỷ đồng.

Mặc dù VIB đã tích cực xóa hơn 1 nghìn tỷ đồng nợ xấu trong Q2/2024, tỷ lệ nợ xấu vẫn tăng nhẹ 6 điểm cơ bản so với quý trước lên 3,66% chủ yếu đến từ nhóm khách hàng cá nhân. Cụ thể, SSI Research cho rằng lãi suất cho vay mua nhà đã hết thời gian ưu đãi đang duy trì khoảng 12%/năm và đang gây ra nhiều khó khăn cho khách hàng để trả nợ. Các khoản nợ tái cơ cấu là 582 tỷ đồng (-26,7% so với quý trước), tương đương 0,2% dư nợ cho vay tại thời điểm cuối Q2/2024.

Do tỷ lệ hình thành nợ xấu vẫn cao trong bối cảnh thanh khoản trên thị trường bất động sản vẫn còn thấp, SSI Research cho rằng áp lực về chất lượng tài sản cũng như gánh nặng trích lập dự phòng vẫn còn trong nửa cuối năm 2024.

Biên lợi nhuận của VIB tiếp tục co lại trong Quý 2/2024

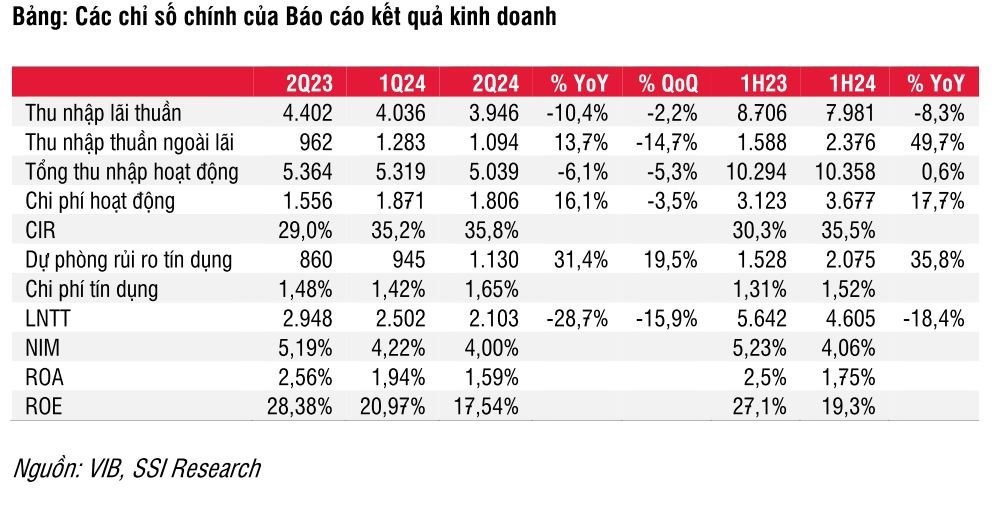

NIM tiếp tục giảm 22 điểm cơ bản so với quý trước xuống mức 4% trong Q2/2024 (so với mức đỉnh 5,3% tại cuối Q1/2023), và thấp hơn ước tính hiện tại của SSI Research ở mức 4,11%.

Theo SSI Research, diễn biến này chủ yếu là do VIB phải giảm lãi suất cho vay để kích thích tăng trưởng tín dụng và cạnh tranh với những ngân hàng khác.

Ngoài ra, việc VIB bắt đầu cho vay mảng khách hàng doanh nghiệp buộc ngân hàng phải hi sinh thêm biên lợi nhuận của mình. Do đó, lợi suất sinh lời trên tài sản giảm 25 điểm cơ bản so với quý trước xuống mức 7,78%, trong khi chi phí vốn chỉ giảm 2 điểm cơ bản so với quý trước xuống còn 4% trong Q2/2024. SSI Research cho rằng chất lượng tài sản giảm cũng là một lý do khác khiến thu nhập lãi suất đảo chiều.

VIB gặp khó trong việc cắt giảm chi phí hoạt động

Theo SSI Research, chi phí hoạt động của VIB đã tăng mạnh 16% svck lên 1,6 nghìn tỷ đồng trong Q2/2024, chủ yếu là do chi phí lương nhân viên tăng đáng kể (+16,5% svck lên 1,16 nghìn tỷ đồng) và chi phí quản lý (+24% svck lên 218,6 tỷ đồng).

SSI Research cho rằng tăng trưởng tín dụng cải thiện trong Q2/2024 (+4,2% so với quý trước) và là nhà tài trợ cho chương trình gameshow “Anh Trai Say Hi” là những nguyên nhân chính khiến chi phí lương tăng cao. Trong nửa cuối năm 2024, SSI Research cho rằng chi phí hoạt động sẽ biến động tương ứng với mức tăng trưởng tín dụng.

Ước tính lợi nhuận giảm so với kỳ vọng

SSI Research duy trì dự báo tăng trưởng tín dụng của VIB ở mức 14,8% so với đầu năm cho cuối năm 2024 và 15% so với đầu năm cho năm 2025.

Tuy nhiên, SSI Research điều chỉnh giảm 14,2% và 21% dự báo LNTT của VIB trong năm 2024 và 2025 lần lượt đạt 9,4 nghìn tỷ đồng (-11,8% svck) và 10,6 nghìn tỷ đồng (+12,7% svck).

Nhữn lý do dẫn đến việc SSI Research điều chỉnh do áp lực xử lý nợ xấu vẫn còn cao. Cụ thể, với việc thu hồi nợ xấu vẫn còn chậm, SSI Research cho rằng tỷ lệ nợ xấu sẽ vẫn ở mức cao là 3,3% trong năm 2024 (so với 2,8% như dự báo trước đó) và cải thiện xuống 3,1% trong năm 2025 (so với 2,5% như dự báo trước đó). Do đó, chúng tôi dự báo chi phí tín dụng lần lượt là 1,6% và 1,5% trong năm 2024 và 2025.

Bên cạnh đó, NIM của VIB cũng sẽ yếu hơn dự kiến khi SSI Research điều chỉnh giảm 14 bps trong năm 2024 xuống còn 3,97% (-100 điểm cơ bản svck, so với 4,11% trong dự báo trước đó) do áp lực từ việc giảm lãi suất cho vay.

Đối với năm 2025, mặc dù SSI Research kỳ vọng thị trường bất động sản sẽ dần phục hồi, nhưng lãi suất cho vay mua nhà khó có thể tăng. Do đó, SSI Research ước tính NIM sẽ giảm 20 điểm cơ bản svck xuống mức 3,77% vào năm 2025.

Ngoài ra, đối với thu nhập ngoài lãi của VIB, SSI Research cũng điều chỉnh giảm 5,7% dự báo tổng thu nhập ngoài lãi so với dự báo trước đó xuống mức 5,1 nghìn tỷ đồng (+5,6% svck).

Theo SSI Research, doanh số bán bảo hiểm qua ngân hàng sẽ gặp khó khăn khi luật tín dụng mới có hiệu lực từ ngày 1/7/2024. Do đó, dự báo thu nhập ròng từ phí dịch vụ sẽ giảm 2,8% svck xuống 3,2 nghìn tỷ đồng trong năm 2024 trước khi phục hồi 5% svck lên 3,4 nghìn tỷ đồng trong năm 2025.