Chú thích ảnh

NCB, BacABank, Saigonbank, VietBank ghi nhận tỷ lệ nợ có vấn đề tăng mạnh

VIS Rating vừa có báo cáo phân tích về ngành ngân hàng với lưu ý các ngân hàng nhỏ phải đối mặt với nhiều vấn đề về nợ xấu và thanh khoản.

Theo nhóm phân tích, trong 6 tháng đầu năm 2024, tỷ lệ nợ có vấn đề của ngành vẫn giữ ổn định so với quý trước ở mức 2,2%, các ngân hàng nhỏ suy giảm chất lượng tài sản nhiều nhất. Tỷ suất lợi nhuận trên tổng tài sản bình quân (ROAA) của các ngân hàng tăng nhẹ lên 1,6% trong 6 tháng đầu năm từ mức 1,5% trong năm 2023, nhờ tăng trưởng tín dụng doanh nghiệp mạnh mẽ hơn và biên lãi ròng (NIM) cao hơn.

Một số ngân hàng nhỏ sẽ dễ bị tổn thương hơn trước rủi ro thanh khoản do tăng nguồn vốn thị trường ngắn hạn trong bối cảnh tăng trưởng tiền gửi thấp.

VIS Rating kỳ vọng chất lượng tài sản và lợi nhuận của các ngân hàng sẽ giữ ổn định trong nửa sau của năm 2024 nhờ việc cải thiện điều kiện kinh doanh.

Các ngân hàng nhỏ suy giảm chất lượng tài sản rõ rệt nhất. Các ngân hàng như NCB, BacABank, Saigonbank, VietBank ghi nhận tỷ lệ nợ có vấn đề (NPL) hình thành mới cao hơn so với các ngân hàng khác, chủ yếu từ phân khúc bán lẻ và SME.

Trong số các ngân hàng quốc doanh (SOB), tỷ lệ nợ có vấn đề của VietinBank và BIDV tăng lên do lĩnh vực liên quan đến xây dựng và bất động sản.

NIM thu hẹp và chất lượng tài sản giảm sẽ kéo lùi lợi nhuận của VIB

Ngân hàng TMCP Quốc tế Việt Nam (VIB) dự kiến sẽ chịu áp lực lợi nhuận đi lùi do biên lãi ròng (NIM) thu hẹp và chất lượng tài sản suy giảm trong khi những thách thức từ việc xử lý nợ xấu và tăng trưởng tín dụng đều gia tăng khiến ROE thời gian tới có thể sẽ thấp hơn nhiều so với mức đỉnh 30% trong năm 2022.

Trung tâm phân tích chứng khoán SSI (SSI Research) vừa đưa ra khuyến nghị trung lập đối với cổ phiếu của Ngân hàng Thương mại Cổ phần Quốc tế Việt Nam (VIB: HOSE) với giá mục tiêu 1 năm là 22.800 đồng/cp (tiềm năng tăng giá là 11%), nhưng giảm ước tính lợi nhuận cho năm 2024 và 2025.

Theo SSI Research, do thanh khoản trên thị trường bất động sản vẫn còn thấp, đặc biệt là ở khu vực miền Nam cùng với áp lực cạnh tranh gay gắt khiến VIB đang gặp phải một số thách thức trong việc xử lý nợ xấu và tăng trưởng tín dụng.

Theo đó, biên lãi ròng (Net Interest Margin - NIM) dự kiến của VIB sẽ tiếp tục chịu áp lực do lãi suất cho vay giảm trong bối cảnh lãi suất huy động đang tăng dần. Chi phí tín dụng tiếp tục duy trì ở mức cao để đối phó với chất lượng tài sản giảm. Do đó, ROE dự kiến sẽ dao động ở mức 18% - 19% trong các năm tới, giảm so với mức đỉnh 30% trong năm 2022.

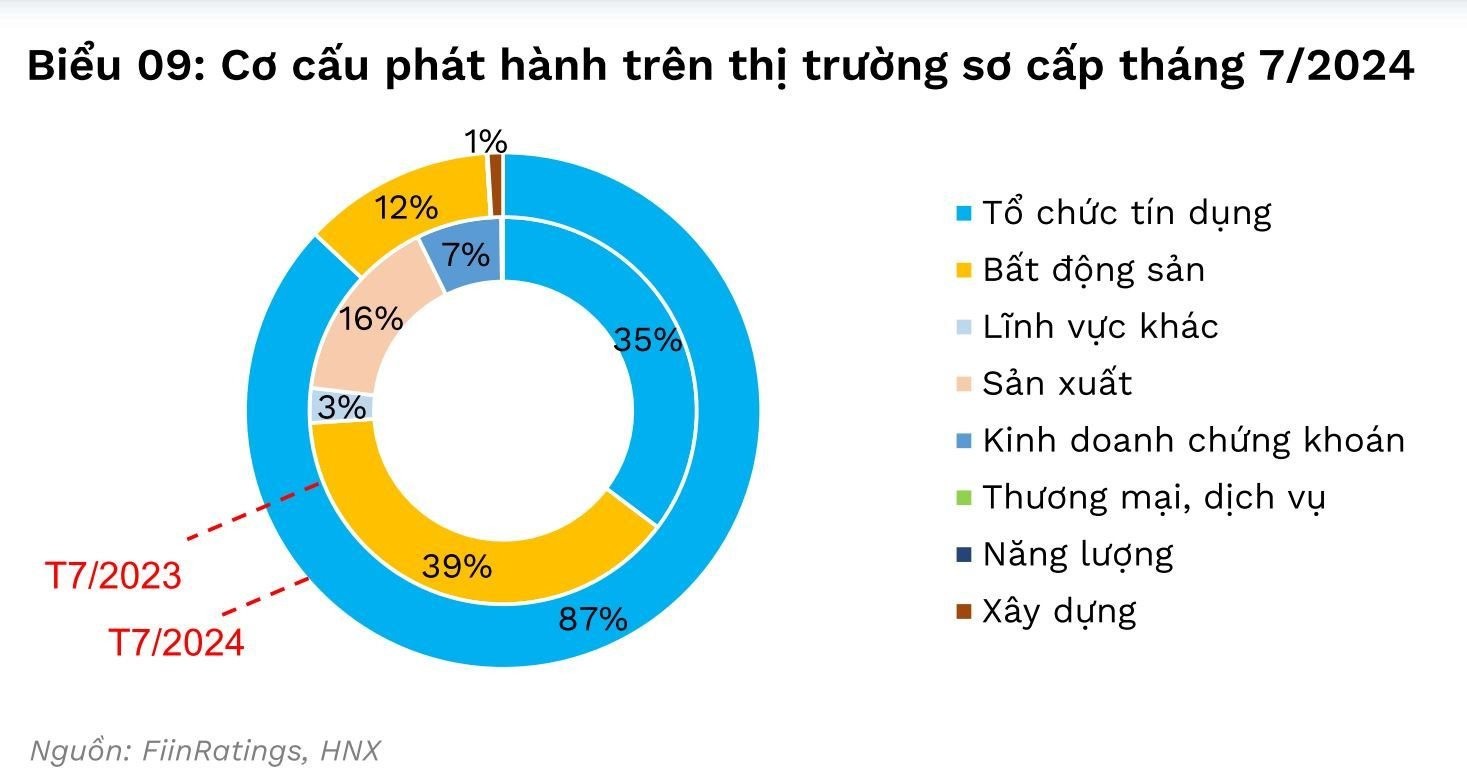

Ngân hàng thương mại là “động lực” chính của thị trường trái phiếu doanh nghiệp

Cập nhật mới nhất từ FiinRatings, các ngân hàng thương mại (NHTM) áp đảo thị trường sơ cấp với giá trị phát hành trong tháng 7/2024 đạt hơn 27 nghìn tỷ đồng, chiếm tới 87% tổng giá trị.

Báo cáo mới nhất về thị trường trái phiếu mới nhất do đơn vị xếp hạng tín nhiệm doanh nghiệp FiinRatings công bố cho thấy các ngân hàng thương mại (NHTM) áp đảo thị trường sơ cấp với giá trị phát hành trong tháng 7/2024 đạt hơn 27 nghìn tỷ đồng, chiếm tới 87% tổng giá trị.

Trái phiếu phát hành mới vẫn tập trung ở các kỳ hạn 3 năm và trên 5 năm để củng cố nguồn vốn trung dài hạn của các ngân hàng khi chưa tăng được vốn điều lệ.

Trong khi đó, hoạt động huy động qua kênh trái phiếu của ngành bất động sản vẫn ảm đạm khi tháng 7/2024 chỉ ghi nhận 3 đợt phát hành với tổng giá trị 3,8 nghìn tỷ đồng.

Tính cả 7 tháng đầu năm 2024, tổng giá trị phát hành đạt 178.5 nghìn tỷ đồng, tăng 57% so với cùng kỳ năm trước, tuy nhiên, riêng giá trị trái phiếu phi ngân hàng giảm 32%.

TPBank tăng vốn điều lệ thêm 4.403 tỷ đồng

NHNN đã có văn bản cho phép TPBank tăng vốn điều lệ thêm tối đa 4.403 tỷ đồng bằng hình thức phát hành cổ phiếu trả cổ tức. Sau phát hành, vốn điều lệ TPBank dự kiến tăng lên 26.420 tỷ đồng.

Trước đó, tại Đại hội đồng cổ đông thường niên 2024, TPBank đã thông qua kế hoạch tăng vốn điều lệ tối đa 4.403 tỷ đồng dưới hình thức phát hành cổ phiếu trả cổ tức.

Theo kế hoạch, TPBank sẽ phát hành tối đa 440,3 triệu cổ phiếu mới để trả cổ tức cho cổ đông theo tỷ lệ 20%, tương đương cổ đông sở hữu 100 cổ phiếu sẽ được nhận thêm 20 cổ phiếu mới.

Sau phát hành, vốn điều lệ của ngân hàng sẽ tăng từ 22.016 tỷ đồng lên tối đa 26.420 tỷ đồng.