Lợi nhuận sau thuế của ABB giảm 69%, còn 153,7 tỷ đồng

ABBank ghi nhận kết quả kinh doanh quý 1/2024 không mấy khả quan với khoản lỗ thuần 45,5 tỷ đồng từ mua bán chứng khoán đầu tư, so với mức lợi nhuận hơn 90 tỷ đồng cùng kỳ năm ngoái.

Ngoài ra, thu nhập từ lãi cho vay khách hàng của ABBank cũng giảm mạnh 274 tỷ đồng xuống còn 1.810 tỷ đồng. Thu nhập từ góp vốn, mua cổ phần cũng giảm 87% so với cùng kỳ, chỉ đạt 861 triệu đồng.

Kết quả này khiến lợi nhuận sau thuế của ABBank "bốc hơi" 69%, chỉ còn 153,7 tỷ đồng.

Nguyên nhân chủ yếu do thu nhập từ dịch vụ và lãi thuần ngoại hối giảm, ghi nhận khoản lỗ từ mua bán chứng khoán đầu tư, và thu nhập từ lãi cho vay khách hàng sụt giảm.

Đáng chú ý, nợ xấu của ABBank tăng 9% so với đầu năm, đạt 3.102 tỷ đồng, khiến tỷ lệ nợ xấu/dư nợ tăng từ 2,91% lên 3,92%, cao hơn mức quy định của Ngân hàng Nhà nước.

Tỷ lệ nợ xấu theo Thông tư 11/2021/TT-NHNN là 2,63%. Trong đó, nợ dưới tiêu chuẩn là 914 tỷ đồng, nợ nghi ngờ đạt 1.109 tỷ đồng và nợ có khả năng mất vốn là 1.077 tỷ đồng.

Mặc dù đặt mục tiêu lợi nhuận trước thuế năm 2024 tăng 94,5% so với năm 2023, lên 1.000 tỷ đồng, và đề ra kế hoạch phát triển dài hạn trong 5 năm 2024 - 2028 với mục tiêu cao, ABBank vẫn đang đối mặt với nhiều thách thức.

Tổng tài sản dự kiến đạt 170.000 tỷ đồng, tăng 5% so với năm 2023. Huy động vốn từ khách hàng và dư nợ tín dụng cũng được kỳ vọng tăng trưởng 13%, lần lượt đạt 113.349 tỷ đồng và 116.272 tỷ đồng. Nổi bật là việc ABBank cam kết duy trì tỷ lệ nợ xấu dưới 3%, đảm bảo an toàn và hiệu quả hoạt động.

Kế hoạch kinh doanh 2024 được xây dựng dựa trên chiến lược tăng trưởng 5 năm với mục tiêu cụ thể đến năm 2028 là tổng tài sản đạt 420.000 tỷ đồng; lợi nhuận trước thuế 8.200 - 10.000 tỷ đồng; vốn hóa thị trường: 57.000 - 68.000 tỷ đồng.

Tuy nhiên, giá cổ phiếu ABB không tăng trong một năm qua, hiện ở mức 7.700 đồng/cp, vốn hóa 7.969 tỷ đồng. Ngân hàng cũng không chia cổ tức cho năm 2023 và chưa thể niêm yết HoSE như mục tiêu đề ra.

Lãnh đạo ngân hàng đề xuất để lại toàn bộ số lợi nhuận còn lại chưa phân phối nhằm bổ sung nguồn vốn thực hiện kế hoạch chiến lược, tạo tích lũy nội tại để tăng vốn điều lệ trong tương lai.

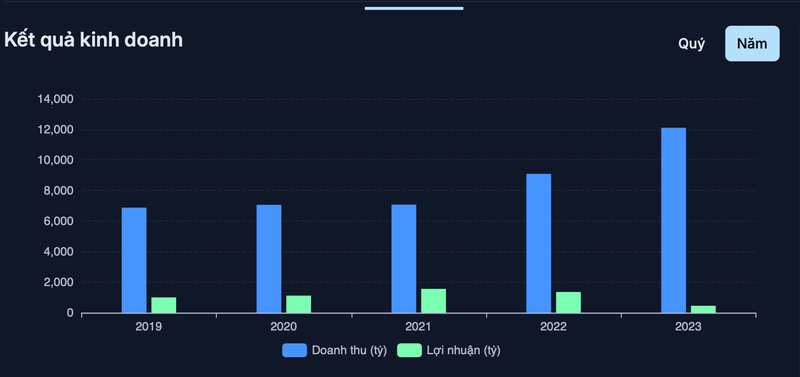

Lợi nhuận các năm gần đây của ABBank.

Nhìn lại các năm trước đây, lợi nhuận của ABBank cũng thuộc tốp thấp trong hệ thống các ngân hàng thương mại cổ phần.

Nếu như năm 2021 lợi nhuận ABBank đạt 1.559 tỷ đồng thì năm 2022 giảm về 1.356 tỷ đồng, thậm chí giảm mạnh hơn trong năm 2023 khi lợi nhuận chỉ vỏn vẹn 453,5 tỷ đồng.

(còn tiếp)