Lãi lớn nhờ hoạt động phụ

Kết thúc quý 3/2022 vừa qua, hẳn các cổ đông của Tổng công ty Cổ phần Xuất nhập khẩu và Xây dựng Việt Nam (Vinaconex) vui mừng khôn xiết vì thu về kết quả kinh doanh ấn tượng.

Tính chung 9 tháng, cả doanh thu và lợi nhuận đều tăng mạnh so với cùng kỳ. Cụ thể, trong khi doanh thu của Vinaconex tăng gần gấp đôi (đạt 6.700 tỷ đồng) thì lợi nhuận sau thuế lại bằng 2,7 lần cùng kỳ (đạt 970 tỷ đồng).

Vinaconex là một doanh nghiệp xây dựng đầu ngành khu vực phía Bắc. Cuối năm 2018, hai cổ đông lớn nhất là Tổng công ty Đầu tư và Kinh doanh vốn Nhà nước (SCIC) và Tập đoàn Công nghiệp – Viễn thông Quân đội (Viettel) thoái hết vốn tại Vinaconex.

Doanh nghiệp tư nhân là An Quý Hưng nhảy vào mua trọn gần 60% cổ phần. Lục đục nội bộ kéo dài vì chủ tịch hội đồng quản trị mới muốn tự mình duyệt chi ngàn tỷ mà không thông qua đại hội cổ đông. Đến cuối năm 2020, Công ty Cổ phần Đầu tư Pacific Holdings mua lại hết cổ phần của An Quý Hưng thì các tranh chấp mới tạm yên.

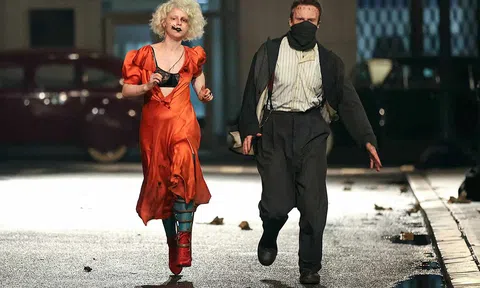

Lục đục nội bộ kéo dài sau khi cổ đông Nhà nước thoái vốn hoàn toàn khỏi Vinaconex.

Đổi chủ từ nhà nước sang tư nhân, dù xuất hiện những mâu thuẫn nội bộ nhưng hiệu quả kinh doanh của Vinaconex được cải thiện đáng kể. Điển hình là kết quả kinh doanh khả quan trong 9 tháng đầu năm 2022. Dù gì đi nữa, điều cổ đông lớn nhỏ mong chờ nhất vẫn là chuyện doanh nghiệp kiếm được nhiều lợi nhuận.

Trong kết quả kinh doanh 9 tháng đầu năm 2022, Vinaconex cho thấy vẫn rất tập trung vào hoạt động cốt lõi là xây lắp. Mảng này chiếm đến 66% trong cơ cấu doanh thu, trong khi mảng bất động sản chỉ chiếm 8% và hoạt động đầu tư đóng góp 26% còn lại. Tuy nhiên, nếu xét kĩ, kết quả này cũng bộc lộ không ít vấn đề về tính bền vững.

Trước hết, biên lợi nhuận gộp của Vinaconex trong giai đoạn 9 tháng đầu năm 2022 giảm mạnh về mức trên 11%, giảm 5 điểm phần trăm so với cùng kỳ. Nguyên nhân là giá vốn hàng bán tăng cao. Trong bối cảnh thị trường xây dựng và bất động sản đang đối mặt với không ít thách thức, việc quản lý giá vốn hàng bán và chi phí hoạt động thiếu linh hoạt sẽ khiến lợi nhuận bị ăn mòn.

Bên cạnh đó, cơ cấu lợi nhuận 9 tháng qua của Vinaconex cũng không thật sự làm cổ đông yên lòng nếu bóc tách từng thành phần đóng góp.

Biên lợi nhuận gộp của Vinaconex trong giai đoạn 9 tháng đầu năm 2022 giảm mạnh về mức trên 11%, giảm 5 điểm phần trăm so với cùng kỳ.

Trong số 970 tỷ đồng lợi nhuận sau thuế, có đến gần 918 tỷ đồng là đến từ lãi hoạt động tài chính. Cụ thể, đó là khoản lãi 255 tỷ đồng (từ cho vay, tiền gửi, lãi trả chậm) và 663 tỷ đồng lãi (từ đánh giá lại giá trị hợp lý của khoản mục đầu tư tại Công ty Vinaconex – ITC khi đạt được quyền kiểm soát).

Khoản lãi đánh giá lại chỉ là một nguyên tắc kế toán chứ không mang về dòng tiền thực. Do đó, nếu loại bỏ khoản này, Vinaconex chỉ thực sự tạo ra hơn 300 tỷ đồng lãi sau thuế trong 9 tháng đầu năm 2022. Con số này thậm chí còn thấp hơn cùng kỳ năm rồi.

Đáng lo hơn, khoản lãi từ đánh giá lại giá trị của khoản mục đầu tư này còn tiềm ẩn một rủi ro khác. Đó là con số lãi có thể giảm xuống, khi đơn vị kiểm toán kiểm tra chi tiết vào quý 4 tới. Trong báo cáo tài chính quý 3/2022, Vinaconex cũng chưa thuyết minh rõ khoản lợi nhuận này.

Nhìn từ bức tranh chung, có thể thấy hoạt động kinh doanh chính của Vinaconex là xây lắp chưa thật sự hiệu quả như lãnh đạo công ty công bố. Vì phần lớn lợi nhuận thu được từ hoạt động kinh doanh đều bị các khoản chi phí “nuốt” gần hết.

Đáng kể là trong giai đoạn 9 tháng qua, Vinaconex phải trả hơn 560 tỷ đồng lãi vay, gần gấp đôi cùng kỳ năm trước. Chi phí này cao hơn một nửa lãi sau thuế mà Vinaconex kiếm được trong 9 tháng vừa qua.

Rủi ro thanh khoản tăng cao

Vinaconex phải trả lãi vay nhiều đồng nghĩa công ty vay nợ khá lớn. Với trăm tỷ đồng lãi vay mỗi năm, không chỉ đối mặt với chuyện lợi nhuận bị ăn mòn, Vinaconex còn gặp phải rủi ro thanh khoản không nhỏ.

Trong 9 tháng đầu năm 2022, số nợ vay của Vinaconex là hơn 14.000 tỷ đồng, cao hơn nhiều số vốn chủ sở hữu là gần 10.000 tỷ đồng. Trong đó, Vinaconex tài trợ phần lớn nguồn vốn này cho hoạt động bất động sản, dù tỉ trọng đóng góp vào doanh thu của mảng này khá nhỏ.

Tính đến ngày 30/9/2022, khoản tài sản dở dang dài hạn của công ty này có giá trị đến 7.000 tỷ đồng. Trong số hơn 10 dự án đang triển khai, có ít nhất 6 dự án bất động sản.

Trong bối cảnh lãi suất tăng cao và thị trường bất động sản khó khăn như hiện nay, việc tài trợ phần lớn nguồn vốn vay cho các dự án bất động sản gây ra nhiều khó khăn cho Vinaconex.

Trong năm 2021, công ty này phải trả 500 tỷ đồng lãi vay. Riêng 9 tháng đầu năm 2022, Vinaconex phải trả hơn 560 tỷ đồng lãi vay. Điều này cho thấy, áp lực lãi vay tăng cao là có thực.

Mảng bất động sản đóng góp vào doanh thu chung của Vinaconex chưa nhiều nhưng số vốn được rót vào khá lớn.

Ngoài ra, mảng bất động sản đóng góp vào doanh thu chung của Vinaconex chưa nhiều nhưng số vốn rót vào khá lớn. Trong khi chưa bán được hàng vì thị trường còn khó khăn, ngoài việc lợi nhuận bị ăn mòn, khả năng thanh toán của Vinaconex cũng bị ảnh hưởng đáng kể.

Nhìn vào tỉ trọng nợ vay/vốn chủ sở hữu của Vinaconex trong 9 tháng đầu năm (ở mức 1,4 lần), dễ thấy công ty này hoạt động phụ thuộc vào nguồn vốn nay. Công ty Chứng khoán Mirae Asset ước tính, khả năng thanh toán lãi vay công ty mẹ Vinaconex trong năm 2022 giảm còn 0,8 lần, giảm so với mức 1,4 lần của năm 2021. Đồng thời, dòng tiền từ hoạt động kinh doanh và đầu tư sẽ âm hơn 3.000 tỷ đồng.

Trong quý cuối năm 2022, Vinaconex được kỳ vọng sẽ cải thiện các chỉ số về hiệu quả kinh doanh. Đơn vị này đang hưởng lợi nhờ việc tăng giải ngân đầu tư công cuối năm.

Công ty Chứng khoán DSC dự báo, Vinaconex có thể mang về gần 5.000 tỷ đồng doanh thu từ mảng xây lắp (nhờ đang tham gia 5 dự án đầu tư công) và gần 3.500 tỷ đồng doanh thu từ hai dự án bất động sản (Green Diamond 94 Láng Hạ và dự án Cát Bà – Amatina giai đoạn 1).