Đằng sau sự ‘tự tin’ của TNR Holdings và những khoảng trống của mối quan hệ 'thân hữu'

Liên tục sáp nhập, đổi tên và công bố các mục tiêu nhiều tham vọng, nhưng tình hình tài chính của Công ty cổ phần Đầu tư phát triển bất động sản TNR Holdings Việt Nam nay (Tên mới là Công ty Cổ phần ROX Living) nhiều năm qua không phải là bức tranh tích cực dù có sự đồng hành của Ngân hàng TMCP Hàng Hải (MSB). Gánh khối nợ khổng lồ, báo lãi kinh doanh liên tục giảm, cặp "bài trùng" này liệu có đang tạo ra "khoảng trống" rủi ro cho ngành bất động sản và ngân hàng?

Từ lâu, quan hệ giữa ngân hàng và doanh nghiệp bất động sản được giới chuyên gia ví như một "cặp song sinh". Bởi, bất động sản là lĩnh vực đóng góp rất lớn vào tăng trưởng tín dụng của ngành ngân hàng. Ở chiều ngược lại, ngân hàng là nơi cung cấp tài chính – "oxy" để doanh nghiệp phát triển các dự án quy mô lớn.

Thực tế cho thấy, trong giai đoạn từ 2008 - 2012, Việt Nam chứng kiến rất nhiều ngân hàng ra đời (khoảng 44 ngân hàng) đã mở ra một kênh huy động vốn chủ lực của các doanh nghiệp bất động sản. Hệ thống ngân hàng cung cấp tín dụng dồi dào, theo đó thị trường bất động sản tăng trưởng tốt, nhu cầu có khả năng thanh toán tăng lên, có nhiều dự án được khởi động, nhiều công trình được khởi công xây dựng, nhiều nhà đầu tư phát triển mới tham gia vào thị trường đầu tư phát triển. Lúc này, cho vay bất động sản cũng đem lại nguồn lợi nhuận lớn cho ngân hàng.

Ngay cả trong giai đoạn hiện nay, thị trường bất động sản gặp nhiều khó khăn liên quan đến pháp lý dự án, vốn trái phiếu.... thì những doanh nghiệp bất động sản có mối quan hệ thân hữu với ngân hàng vẫn có thể tự tin hơn vượt qua khủng hoảng nhờ dòng tiền "thân quen" hỗ trợ.

Tuy nhiên, bên cạnh những mặt tích cực như bề nổi của tảng băng chìm, ngành ngân hàng và bất động sản còn tồn tại những "mối quan hệ" khó nói mang theo những rủi ro tiềm ẩn bên trong, điển hình tình trạng sở hữu chéo. Các chuyên gia kinh tế cho rằng, cùng một chủ sở hữu nhưng lại thao túng ở cả hai phía, như "lấy tiền từ túi phải bỏ sang túi trái". Hệ quả là ngân hàng có quyết định cho vay nhiều khi sẽ thiếu sự khách quan, còn bất động sản sẽ kém minh bạch, thiếu kiểm soát.

Bài học nhãn tiền từ Ngân hàng TNHH MTV Xây dựng Việt Nam (CBBank), Ngân hàng TNHH MTV Dầu khí Toàn Cầu (GP Bank), Ngân hàng TNHH MTV Đại Dương (Ocean Bank) hay mới đây nhất là Ngân hàng TMCP Sài Gòn (SCB) cho thấy vấn đề sở hữu chéo vô cùng nhức nhối và nếu không có cách giải quyết dứt điểm, khi đó sẽ tạo ra nhiều ngân hàng như SCB trong tương lai và tiếp tục gây ra những hệ luỵ với với thị trường tài chính và cả nền kinh tế.

Vì thế việc nhận diện bức tranh tài chính của các doanh nghiệp bất động sản và mối liên hệ với ngân hàng là vô cùng cần thiết. Trong cuốn sách "Bất động sản trong nền kinh tế Việt Nam - Vai trò và khuyến nghị chính sách" cũng đã nhấn mạnh: "Mối quan hệ thị trường tài chính và thị trường bất động sản có tầm quan trọng đặc biệt, nó có thể tạo thuận lợi cho phát triển kinh tế và nó cũng có thể gây ra suy thoái kinh tế. Đây là khâu cần phải quản lý chặt và cần đủ thông tin để quản lý chặt".

Trên thị trường bất động sản, TNR Holdings không còn là một cái tên xa lạ khi được biết đến là chủ đầu tư của một loạt dự án trải dài trên cả nước như: TNR GoldSeason (Thanh Xuân, Hà Nội), TNR Goldmark City (Bắc Từ Liêm, Hà Nội), TNR GoldSilk Complex (Hà Đông, Hà Nội), TNR The GoldView (Quận 4, TP.HCM), TNR Stars Lệ Ninh (Lệ Thủy, Quảng Bình), TNR Stars Đồng Văn (Duy Tiên, Hà Nam), TNR Stars Tân Trường (Cẩm Giàng, Hải Dương), TNR Stars Riverside (Nam Sách, Hải Dương), TNR Stars Center Cao Bằng (Hợp Giang, Cao Bằng), TNR Stars Thoại Sơn (Thoại Sơn, An Giang), TNR Stars Bích Động (Việt Yên, Bắc Giang)...

TNR Holdings được biết đến là một thành viên của Tập đoàn đa ngành TNG Holdings Vietnam. Năm 2019, TNR Holdings được thành lập sau đó được sáp nhập với 2 công ty con khác thành lập Tổng Công ty cổ phần TNG Realty.

Năm 2024, Tập đoàn TNG Holdings Vietnam đổi tên thành ROX Group. Tổng Công ty cổ phần TNG Realty cũng được đổi tên Công ty Cổ phần ROX Living. Ngoại trừ có tên và bộ nhận diện mới, việc "thay áo mới" vẫn chưa thể khiến TNR Holdings thoát khỏi gánh nặng nợ nần. Đồng thời, tình hình báo lãi kinh doanh vẫn ghi nhận con số không mấy tích cực.

Theo báo cáo tài chính trong 2 năm gần nhất, vốn chủ sở hữu của TNR Holdings tại thời điểm cuối năm 2022 là 2.116 tỷ đồng, chỉ tăng gần 3% so với đầu năm. Trong năm này, TNR Holdings ghi nhận khoản lãi sau thuế gần 55 tỷ đồng.

Đáng chú ý, báo cáo cho thấy, hệ số nợ phải trả/vốn chủ sở hữu của TNR Holdings tăng từ 8,04 lên 9,46, đồng nghĩa với nợ phải trả của công ty tăng từ 16.572 tỷ đồng lên 20.016 tỷ đồng. Trong khi đó, dư nợ trái phiếu/vốn chủ sở hữu 4,26 lần, tương ứng với 9.014 tỷ đồng.

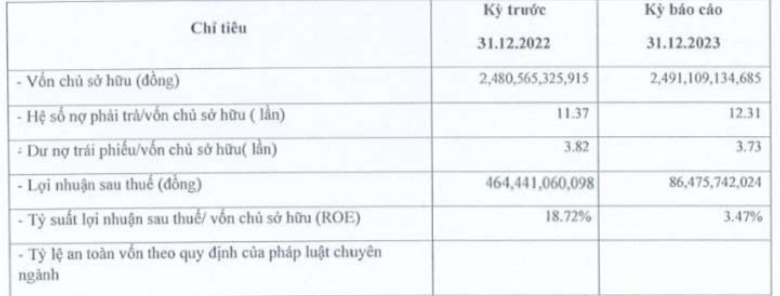

Số liệu: Báo cáo tài chính TNR Holdings.

Bước sang năm 2023, vốn chủ sở hữu của công ty là 2.491,1 tỷ đồng, giảm nhẹ 0,4% so với cuối năm 2022. Đáng chú ý, hệ số nợ phải trả/vốn chủ sở hữu ở mức 12,31 lần, tăng so với mức 11,37 lần năm 2022, tương đương với khoảng 30.665,4 tỷ đồng nợ phải trả.

Dư nợ trái phiếu/vốn chủ sở hữu cuối năm 2023 ở mức 3,73 lần, tương đương 9.291,8 tỷ đồng nợ trái phiếu. Bên cạnh đó, TNR Holdings còn ghi nhận lợi nhuận sau thuế đạt 86,5 tỷ đồng, giảm 81,3% so với năm trước.

Các chỉ tiêu tài chính cơ bản của TNR Holdings trong năm 2023.

Cùng với việc sở hữu các khu đất vàng tại các thành phố lớn, đến nay, TNR Holdings còn gây chú ý khi liên tục thâu tóm quỹ đất lớn lên tới cả triệu hecta tại các tỉnh lẻ. Thống kê của Reatimes, tính từ năm 2019 đến nay, TNR Holdings Việt Nam cùng các công ty khác trong hệ sinh thái TNG Holdings Vietnam đã đấu giá/đấu thầu, và được cấp phép thực hiện ít nhất 70 dự án, trải dài từ Bắc vào Nam trên địa phận 29 tỉnh thành trên cả nước, bao gồm đủ các loại hình khách sạn, khu đô thị, nhà ở xã hội hay cả khu công nghiệp.

Điều đó cho thấy, chiến lược đầu tư của TNR Holdings cùng các thành viên khác là đón đầu xu thế, mở rộng quỹ đất ở các địa phương giàu tiềm năng làm "của để dành" trong tương lai. Lúc này dư luận đặt ra câu hỏi, với năng lực tài chính như vậy, doanh nghiệp lấy tiền ở đâu để thực hiện "gom đất", làm dự án, đồng thời tiếp tục trả gánh nợ trên vai?

Theo danh sách trái phiếu trên trang công bố thông tin của Sở Giao dịch chứng khoán Hà Nội, TNR Holdings đã từng phát hành 469 trái phiếu, trong số này có lượng lớn trái phiếu đã huỷ toàn bộ, huỷ một phần và các trái phiếu vẫn đang lưu hành.

Cao điểm nhất là vào năm 2020, TNR Holdings đã dồn dập phát hành trái phiếu để huy động vốn và trở thành một trong những doanh nghiệp dẫn đầu về giá trị trái phiếu doanh nghiệp phát hành trên thị trường. Theo dữ liệu của SSI, chỉ tính riêng trong năm 2020, TNR Holdings đã huy động tới 8.321 tỷ đồng trên thị trường trái phiếu doanh nghiệp. Trong đó nhiều lô trái phiếu không có tài sản đảm bảo.

Bước sang 2021, dù hoạt động phát hành trái phiếu của TNR Holdings có phần trầm lắng hơn, nhưng doanh nghiệp này vẫn hút hàng nghìn tỷ đồng từ huy động trái phiếu với 5 đợt phát hành, tổng mệnh giá hơn 2 ngàn tỷ đồng. Trong báo cáo tình hình thanh toán gốc lãi mới nhất công bố ngày 20/3/2024, TNR Hodlings vẫn đang thanh toán gốc lãi cho 139 trái phiếu đang lưu hành. Đáng chú ý, đa số những lô trái phiếu này không có tài sản đảm bảo và chủ yếu do Ngân hàng TMCP Hàng Hải (MSB) đảm nhiệm vai trò tổ chức lưu ký.

Chú thích ảnh

Trong nhiều năm, ngân hàng MSB là một trong những trợ lực lớn trong quá trình vươn lên mạnh mẽ của TNG Holdings Vietnam. Đặc biệt, với TNR Holdings dấu ấn của MSB còn mạnh mẽ hơn. Ngân hàng MSB có mặt trong rất nhiều dự án mà TNR triển khai như: TNR Grand Palace Thái Bình, TNR Stars River Side Nam Sách, TNR Stars Đồng Văn... với vai trò là bên cho khách hàng vay tiền để mua những lô đất, căn hộ tại dự án của TNR.

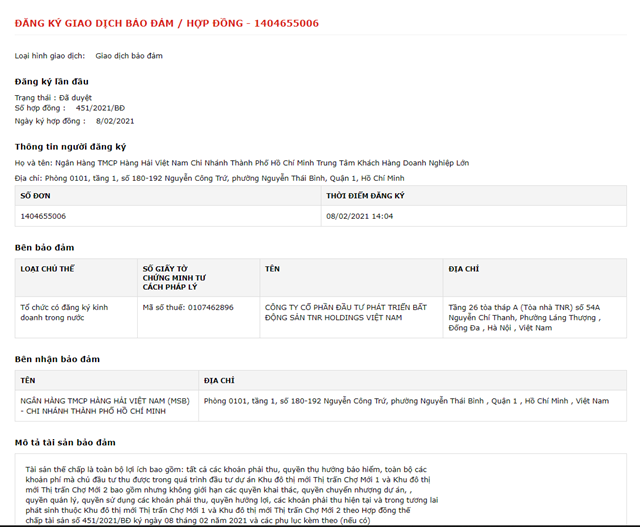

Bên cạnh đó, theo tài liệu đã công bố, TNR Holdings còn thế chấp nhiều dự án tại ngân hàng này như TNR Star Thoại Sơn (huyện Thoại Sơn, tỉnh An Giang), TNR Amaluna (tỉnh Trà Vinh), 2 dự án Khu đô thị mới thị trấn Chợ Mới 1 và Khu đô thị mới thị trấn Chợ Mới 2 (tỉnh An Giang)…

Nguồn: Cục đăng ký quốc gia về giao dịch tài sản đảm bảo (Bộ Tư pháp).

Bên cạnh TNR Holdings, một công ty cũng thuộc Tập đoàn TNG Holdings Việt Nam là Công ty Cổ phần Bất động sản Hano - Vid cũng đem thế chấp lợi ích thu được từ việc chuyển nhượng toàn bộ diện tích đất ở hoặc thế chấp toàn bộ lợi ích bao gồm tất cả các khoản phải thu, quyền thụ hưởng bảo hiểm, toàn bộ các khoản phí mà chủ đầu tư thu được trong quá trình đầu tư, thế chấp quyền khai thác một phần tài sản, thế chấp quyền đòi nợ tại hàng loạt các dự án như: Dự án đầu tư xây dựng kết cấu hạ tầng Khu bến xe - dân cư Kiến Tường (dự án TNR Stars Kiến Tường); Dự án Khu dân cư tại thôn Đạm Thủy, xã Thủy An, thị xã Đông Triều, tỉnh Quảng Ninh; Dự án Goldsilk Comple; Dự án khu dân cư TNR Grand Palace Sơn La; Dự án Khu dân cư đô thị phía Bắc thị trấn Phố Châu 1, huyện Hương Sơn, Tỉnh Hà Tĩnh.

Trong năm 2020, Hano - Vid đã thế chấp các khoản phải thu thuộc quyền sở hữu của doanh nghiệp phát sinh từ các Hợp đồng mua bán nhà ở của Dự án TNR Stars Center Cao Bằng. Hano - Vid còn thế chấp khoản phải thu thuộc quyền sở hữu doanh nghiệp tại dự án TNR Star Lục Yên (Yên Bái); Toàn bộ lợi ích phát sinh trong quá trình đầu tư các dự án: TNR Grand Palage Phú yên, TNR Grand Palace Thái Bình, TNR Stars Lam Sơn Thọ Xuân (Thanh Hóa), TNR Stars Hồng Lĩnh (Hà Tĩnh) và dự án TNR Stars Đông Mai Quảng Yên (Quảng Ninh)...

Công ty Cổ phần May - Diêm Sài Gòn - một đơn vị phát triển nhiều dự án mang thương hiệu TNR cũng thế chấp các giá trị mang lại của hàng loạt dự án như: Dự án TNR Star Bỉm Sơn Thanh Hóa (Khu dân cư Nam Cổ Đam); Dự án TNR Stars Đức Thọ (Hà Tĩnh), TNR Stars Đắk Đoa (Gia Lai); TNR Star Cao Phong (Hòa Bình); dự án TNR Star An Châu (An Giang)…

Ngân hàng TMCP Hàng Hải (MSB) là một trong những bên thu xếp một phần nguồn lực trong quá trình vươn lên mạnh mẽ của TNG Holdings Vietnam.

Ngoài ra, Công ty TNHH Thương mại - Quảng cáo - Xây dựng - Địa ốc Việt Hân được biết đến là liên danh thân thiết, luôn song hành với các doanh nghiệp trong hệ sinh thái TNG Group để làm chủ đầu tư nhiều dự án cũng "cầm cố" nhiều tài sản tại MSB.

Theo đó, công ty này thực hiện huy động vốn bằng cách thế chấp toàn bộ lợi ích bao gồm tất cả các khoản phải thu, quyền thụ hưởng bảo hiểm, toàn bộ các khoản phí mà chủ đầu tư thu được trong quá trình đầu tư dự án TNR Stars Gành Hào tại huyện Đông Hải, tỉnh Bạc Liêu. Đồng thời, doanh nghiệp cũng thế chấp khoản phải thu hình thành từ việc chuyển nhượng tối thiểu 3,7ha đất ở tại dự án này.

Trong tháng 9/2021, Việt Hân thế chấp quyền khai thác, quản lý dự án phát triển đô thị số 9A, phường Sông Hiến, thành phố Cao Bằng, tỉnh Cao Bằng của doanh nghiệp tại Ngân hàng MSB. Cũng thời gian này, Việt Hân đã thế chấp gần 15 triệu cổ phiếu ngân hàng PG Bank (PGB) thuộc sở hữu của doanh nghiệp, được lưu ký trong tài khoản giao dịch chứng khoán số tại Công ty Cổ phần Chứng khoán SSI.

Ngoài ra, Việt Hân cũng thế chấp lợi tức, các khoản phải thu, các khoản phí thu được từ việc kinh doanh khai thác giá trị quyền sử dụng đất và tài sản gắn liền với đất toàn bộ tầng hầm, toàn bộ sàn trung tâm thương mại và toàn bộ thương phẩm sàn văn phòng thuộc khu C, dự án TNR Goldmark City 136 Hồ Tùng Mậu (Hà Nội).

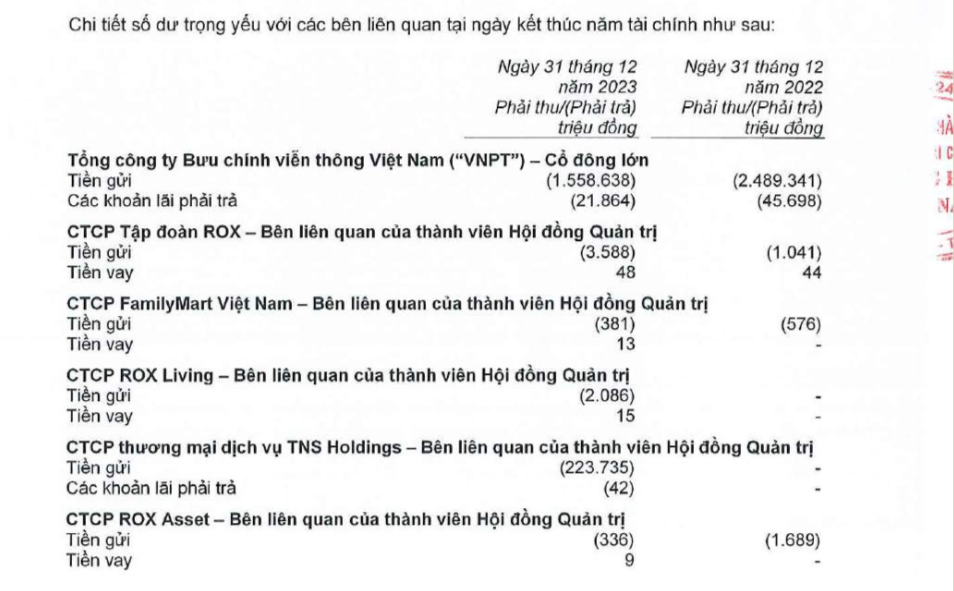

Tính đến hiện tại, mặc dù MSB không công bố tỷ lệ cho vay cho bên liên quan là TNR Holdings nhưng dựa vào tỷ lệ cho vay bất động sản tại MSB, có thể hình dung, con số này là rất lớn. Áp lực khoản nợ của doanh nghiệp bất động sản, trong đó có TNR Holdings cũng sẽ là mối đe doạ tới chất lượng dòng tiền của MSB. Thực tế, khi nhìn vào bức tranh tài chính của nhà băng này, nhiều người không khỏi giật mình, vì nợ xấu của ngân hàng này liên tục leo cao trong thời gian gần đây.

Báo cáo tài chính hợp nhất đã kiểm toán năm 2022 cho thấy, MSB đang có 2.067 tỷ đồng nợ xấu, tăng khoảng 300 tỷ đồng so với năm 2021. Trong đó, nợ có khả năng mất vốn (nợ nhóm 5) chiếm tỷ trọng lớn với 1.009 tỷ đồng. Nợ dưới tiêu chuẩn (nợ nhóm 3) là 616 tỷ đồng, tăng 1,8 lần so với năm 2021 (345 tỷ đồng).

Trong năm 2023, nợ xấu của MSB là 4.280 tỷ đồng, tăng 106,9% so với đầu năm. Trong đó, Nợ dưới tiêu chuẩn (nợ nhóm 3) là 1.032 tỷ đồng, tăng 67,42%; Nợ nghi ngờ (nợ nhóm 4) là 1.441 tỷ đồng, tăng 3,2 lần; Nợ có khả năng mất vốn (nợ nhóm 5) là 1.807 tỷ đồng, tăng 79%. Đồng thời, tỷ lệ nợ xấu nội bảng của MSB tăng từ 1,71% hồi đầu năm lên 2,87% vào thời điểm cuối năm 2023.

| Chỉ tiêu | Năm 2022 (tỷ đồng) | Năm 2023 (tỷ đồng) | Thay đổi (%) |

|---|---|---|---|

| Nợ cần chú ý | 1.673.825 | 2.642.701 | 57,88% |

| Nợ dưới tiêu chuẩn | 616.555 | 1.032.207 | 67,42% |

| Nợ nghi ngờ | 442.851 | 1.441.280 | 225,45% |

| Nợ có khả năng mất vốn | 1.009.347 | 1.807.342 | 79,06% |

| Tổng nợ xấu | 2.068.753 | 4.280.829 | 106,93% |

| Tỷ lệ nợ xấu | 1,71 % | 2,87% |

Tại thời điểm 31/3/2024, tổng nợ xấu ghi nhận tại MSB là 4.960 tỷ đồng, tăng 16% so với đầu năm. Tỷ lệ nợ xấu/dư nợ vay của ngân hàng này tăng từ 2,87% hồi đầu năm lên 3,18% vào cuối tháng 3.

Việc cho vay vốn lớn dẫn tới rủi ro nợ xấu, nợ khó thu hồi tại MSB tăng cao khiến cho dư luận đặt câu hỏi về trách nhiệm thẩm định, phê duyệt hạn mức tín dụng, giải ngân tại ngân hàng này. Bên cạnh đó, việc phát hành trái phiếu của TNR Holdings đa số không có tài sản hoặc là tài sản không đảm bảo nhưng vẫn được MSB cho ký gửi. Việc MSB trở thành trợ lực vốn cho TNR Holdings từ trái phiếu đến cầm cố tài sản liệu có sự ưu ái nào ở đây hay không?

TS. Nguyễn Trí Hiếu, chuyên gia tài chính ngân hàng cho rằng, thực tế, ở các quốc gia trên thế giới, trái phiếu không có tài sản bảo đảm là công cụ tài chính thông thường. Nhà phát hành có tiềm năng, sức khoẻ tài chính ổn định thì các nhà đầu tư tin tưởng ở khả năng trả nợ của họ.

Tuy nhiên, ở Việt Nam, rủi ro ở chỗ thông tin chưa minh bạch, nhà đầu tư thường chỉ nhìn vào lãi suất hấp dẫn, thiếu khả năng phân tích báo cáo tài chính. Mặc dù trong bản báo cáo tài chính, các doanh nghiệp đã thuyết minh chi tiết khoản tiền sẽ được sử dụng để phát triển dự án nào nhưng thực tế trái chủ không thể kiểm soát hết được. Nhiều nhà đầu tư chỉ quan tâm trái phiếu được ngân hàng nào hỗ trợ phát hành, lầm tưởng rằng trái phiếu được ngân hàng bảo lãnh nhưng hoàn toàn không phải. Đó là cái bẫy. Thậm chí, theo ông Hiếu, còn có trường hợp các ngân hàng đứng ra mua trái phiếu doanh nghiệp bất động sản để đảo nợ, gây rủi ro rất lớn cho hệ thống tín dụng.

Sự "ưu ái" của MSB dành cho TNR Holdings được lý giải thông qua mối quan hệ mật thiết giữa hai người lãnh đạo đứng đầu. Chủ tịch MSB Nguyễn Anh Tuấn là chồng bà Nguyễn Thị Nguyệt Hường, Chủ tịch TNG Holdings Vietnam (công ty mẹ của TNR Holdings). Bà Hường cũng từng là Chủ tịch Hội đồng sáng lập MSB - nơi chồng bà đang công tác.

Nhiều năm qua, mặc dù bà Hường không trực tiếp sở hữu cổ phần của MSB, tuy nhiên, các công ty trong hệ sinh thái TNG Holdings Vietnam lại sở hữu một lượng lớn cổ phiếu nhà băng này. Riêng TNG Realty nắm giữ 76,8 triệu cổ phiếu của MSB, tương ứng 3,84% vốn (tính đến 28/5/2024). Trong quá trình phát triển, giữa TNG Holdings và MSB luôn có sự tương tác qua lại trong hoạt động kinh doanh, tài chính. Do đó có thể lý giải vì sao, chuỗi bất động sản TNR luôn gắn kết với MSB qua việc tài trợ vốn tại các dự án.

Sự "ưu ái" của MSB dành cho TNR Holdings được lý giải thông qua mối quan hệ mật thiết giữa hai người lãnh đạo đứng đầu.

Thực tế, xu hướng các tập đoàn, đặc biệt trong lĩnh vực bất động sản tìm mọi cách có được ngân hàng "chống lưng" không phải là chuyện mới. Một dẫn chứng đang nóng hổi, ngày 5/3 TAND TP.HCM sẽ xét xử bà Trương Mỹ Lan (68 tuổi, Chủ tịch HĐQT Tập đoàn Vạn Thịnh Phát) về các tội Tham ô tài sản, Đưa hối lộ và Vi phạm quy định về cho vay trong hoạt động của các tổ chức tín dụng. Trong đó, Chủ tịch Tập đoàn Vạn Thịnh Phát, bị truy tố với cáo buộc chiếm đoạt hơn 304.000 tỷ đồng của Ngân hàng TMCP Sài Gòn (SCB). Còn trước đó, là câu chuyện Nguyên Chủ tịch HĐQT Ngân hàng Xây dựng Việt Nam, ông Phạm Công Danh (người đến từ Tập đoàn Thiên Thanh) đã cùng đồng phạm đã gây thiệt hại hơn 9.000 tỷ đồng của Ngân hàng xây dựng Việt Nam.

Mặc dù hoạt động cho vay vào lĩnh vực bất động sản, vấn đề sở hữu chéo vẫn luôn được Ngân hàng Nhà nước giám sát chặt chẽ thông qua hệ thống văn bản pháp luật như: Luật các Tổ chức tín dụng; Luật Doanh nghiệp; Thông tư 22/2019/TT-NHNN quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài (trước đó là Thông tư 36); Thông tư 41/2016/TT-NHNN về tỷ lệ an toàn vốn… Tuy nhiên, vẫn có lỗ hổng để dòng tín dụng chảy vào các lợi ích nhóm.

Theo TS. Nguyễn Trí Hiếu, trong quy chế hoạt động của các tổ chức tín dụng không cho phép sở hữu chéo, các công ty bất động sản có sở hữu cổ phần, tham gia điều hành ở ngân hàng thì phải đúng theo quy định pháp luật. Tuy nhiên, có thể thấy, các quy định vẫn chưa thể giám sát được hết các quan hệ sở hữu vô cùng phức tạp hiện nay. Bởi hầu hết các doanh nghiệp bất động sản hiện có khuynh hướng hoạt động đa ngành, với hệ sinh thái bao gồm cả các công ty thành viên, liên kết, thân hữu… Các ông chủ này có thể thông qua hệ sinh thái của mình để hoạt động bên ngân hàng và ảnh hưởng đến dòng tín dụng của ngân hàng.

Đặc biệt, một hình thức nắm giữ chéo phức tạp hơn đã xuất hiện trong những năm gần đây, với ngày càng nhiều công ty bất động sản trở thành những người có quyền quyết định ở các ngân hàng thương mại. Điều này làm dấy lên lo ngại các công ty bất động sản có thể làm sai lệch các hoạt động cho vay của các ngân hàng, nhằm đem lại lợi ích cho doanh nghiệp.

Chú thích ảnh

Luật sư Nguyễn Thanh Hà, Chủ tịch Công ty Luật SBLaw cho hay: Sau vụ SCB có thể thấy tình trạng thao túng ngân hàng, sở hữu chéo ở Việt Nam hiện nay ngày càng tinh vi, phức tạp. Nếu trước kia sở hữu chéo chỉ thể hiện dưới mối quan hệ giữa ngân hàng này với ngân hàng khác thì hiện nay tình trạng sở hữu chéo rất khó nhận diện trong trường hợp cổ đông lớn và người có liên quan của cổ đông lớn cố tình che giấu, nhờ nhiều người thân tín đứng tên sở hữu cổ phần, nhằm thâu tóm, thao túng, sử dụng ngân hàng như một công cụ tài chính để huy động tiền và lách quy định pháp luật. Và đặc biệt là mối quan hệ "mập mờ" giữa ngân hàng với doanh nghiệp bất động sản.

Có một điểm chung là những doanh nghiệp bất động sản này thường dùng các pháp nhân con khác nhau, trong hệ sinh thái, để thâu tóm cổ phần của tổ chức tín dụng. Ngoài ra, các CEO cấp cao của tập đoàn bất động sản cũng ra mặt gom cổ phần của tổ chức tín dụng, với mục đích là tăng tỷ lệ sở hữu cổ phần tại ngân hàng. Vì thân thiết nên dễ dẫn đến việc đánh giá rủi ro không chặt chẽ, cùng với việc giám sát lỏng lẻo, khiến dòng vốn của ngân hàng lại đổ vào các công ty sân sau.

Điều này dẫn tới tiềm ẩn nguy cơ hoạt động của tổ chức tín dụng thiếu công khai, minh bạch, đồng thời, việc này chỉ có thể được phát hiện và nhận diện thông qua công tác điều tra, xác minh của cơ quan điều tra theo quy định của pháp luật. Bên cạnh đó, các tổ chức tín dụng thực hiện hàng loạt thủ đoạn tinh vi nhằm thao túng, đối phó cơ quan thanh tra như tạo lập các công ty "ma", khách hàng vay vốn khống, thuê nhờ người đứng tên tài sản, che giấu, đối phó cơ quan thanh kiểm tra; thao túng công ty thẩm định giá, nâng khống tài sản, đưa tài sản không đủ pháp lý vào thế chấp,... Như vậy có thể thấy tình trạng sở hữu chéo, chi phối và thao túng là các thủ thuật rất tinh vi và có xu hướng biến đổi thường xuyên ngày càng phức tạp.

Trong giới tài chính ngân hàng, luôn cho rằng ngân hàng A, ngân hàng B thực chất là sân sau của một "đại gia" nào đó, điều này gây mất ổn định hệ thống tài chính và ảnh hưởng tới an ninh tiền tệ quốc gia.

|

Khẩn trương có các giải pháp ngăn chặn, xử lý tình trạng sở hữu chéo, thao túng tại các tổ chức tín dụng Đầu tháng 5/2024, Thủ tướng Phạm Minh Chính vừa ký ban hành Chỉ thị số 14 về triển khai nhiệm vụ điều hành chính sách tiền tệ năm 2024, tập trung tháo gỡ khó khăn cho sản xuất, kinh doanh, thúc đẩy tăng trưởng và ổn định kinh tế vĩ mô. Tại Chỉ thị, Thủ tướng nhấn mạnh một số nội dung quan trọng, trong đó có tăng cường công tác thanh tra, kiểm tra, kiểm soát và giám sát chặt chẽ việc cấp tín dụng của các tổ chức tín dụng;... Ngân hàng Nhà nước cũng được Thủ tướng giao nhiệm vụ chỉ đạo các tổ chức tín dụng triển khai tích cực các giải pháp tăng trưởng tín dụng, hướng tín dụng vào sản xuất, kinh doanh, lĩnh vực ưu tiên và các động lực tăng trưởng; kiểm soát chặt chẽ tín dụng đối với các lĩnh vực tiềm ẩn rủi ro, đảm bảo an toàn, hiệu quả và kiểm soát rủi ro thanh khoản… Thủ tướng yêu cầu tiếp tục tiết giảm chi phí, phấn đấu giảm mặt bằng lãi suất cho vay ở mức hợp lý; thực hiện nghiêm túc việc công bố công khai, minh bạch lãi suất cho vay bình quân để doanh nghiệp, người dân thuận lợi trong việc lựa chọn ngân hàng cho vay có lãi suất thấp, phù hợp yêu cầu sử dụng vốn tín dụng. Đồng thời, có giải pháp tín dụng phù hợp đối với các dự án BOT, BT giao thông khả thi, hiệu quả… Đặc biệt, Thủ tướng yêu cầu Bộ Công an phối hợp với Ngân hàng Nhà nước khẩn trương có các giải pháp ngăn chặn, xử lý tình trạng sở hữu chéo, thao túng tại các tổ chức tín dụng, bảo đảm an toàn hệ thống các tổ chức tín dụng và an ninh tài chính, tiền tệ. Bộ Tài chính khẩn trương rà soát, hoàn thiện các quy định liên quan đến chứng khoán, trái phiếu doanh nghiệp, phát triển thị trường chứng khoán trở thành kênh huy động vốn trung, dài hạn hiệu quả của doanh nghiệp… |

Link nội dung: https://thuonghieuplus.vn/dang-sau-su-tu-tin-cua-tnr-holdings-va-nhung-khoang-trong-cua-moi-quan-he-than-huu-a75188.html