Gửi tiết kiệm thành hợp đồng bảo hiểm nhân thọ và dấu hỏi ‘cuộc chơi’ trái phiếu của TPBank

Nhiều vấn đề được đặt ra sau khi Bộ Tài chính chuyển đơn tố cáo của khách hàng đến cơ quan điều tra Bộ Công an về việc, khách hàng gửi tiết kiệm ở Ngân hàng TMCP Tiên Phong (TPBank) lại thành hợp đồng mua bảo hiểm nhân thọ Sun Life. Nhân chuyện này cũng cần soi vào tình hình tài chính và “cuộc chơi” trái phiếu của TPBank.

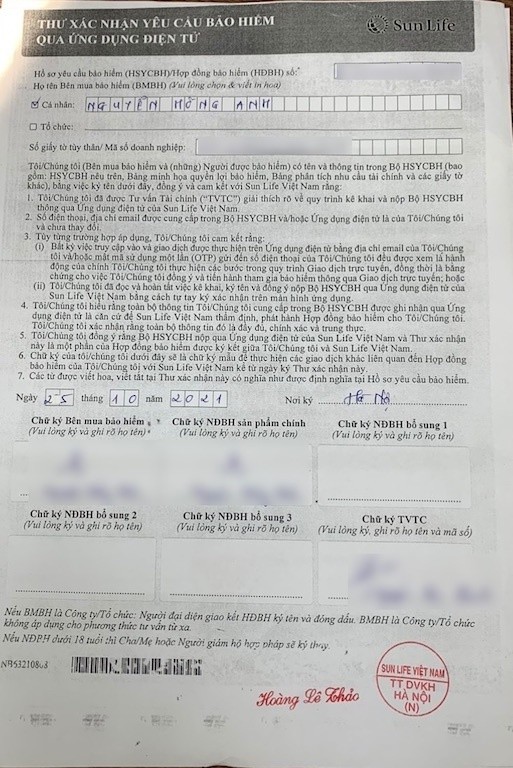

Liên quan đến trường hợp khách hàng Nguyễn Hồng Anh (sinh năm 1990, ở Hà Đông, Hà Nội) tố cáo gửi tiết kiệm thành hợp đồng mua bảo hiểm nhân thọ Sun Life xảy ra tại Ngân hàng TMCP Tiên Phong (TPBank), mới đây Bộ Tài chính đã chuyển đơn tố cáo gửi Cục Cảnh sát điều tra tội phạm về tham nhũng, kinh tế, buôn lậu (C03, Bộ Công an) để xem xét, giải quyết.

Xử lý nghiêm mới đủ sức răn đe

Trước đó, Cục Quản lý Giám sát Bảo hiểm (Bộ Tài chính) đã nhận được đơn tố cáo của khách hàng Nguyễn Hồng Anh phản ánh, việc nhân viên Ngân hàng TMCP Tiên Phong (TPBank - đại lý của Công ty TNHH Bảo hiểm nhân thọ Sun Life Việt Nam) có hành vi tư vấn sai lệch, nhằm ký kết hợp đồng bảo hiểm, gây thiệt hại cho người có đơn tố cáo.

Trao đổi với VnBusiness, chuyên gia kinh tế Nguyễn Hoàng Dũng cho rằng, đây là lúc mà cơ quan bảo vệ pháp luật cần vào cuộc điều tra rốt ráo để không còn tái diễn tình cảnh liên tiếp có những khách hàng phản ánh chuyện tiền gửi tiết kiệm lại chuyển thành hợp đồng bảo hiểm nhân thọ.

“Tình trạng này đã được dư luận phản ánh nhiều trong thời gian qua, gây nhiều bức xúc cho khách hàng gửi tiết kiệm và người vay, nên rất cần các cơ quan quản lý xử lý nghiêm. Từ đơn tố cáo của khách hàng, nếu có đầy đủ bằng chứng về vi phạm pháp luật của nhân viên ngân hàng và phía ngân hàng thì cần phải xử lý hình sự mới đủ sức răn đe”, ông Dũng nhấn mạnh.

Hồ sơ mua bảo hiểm nhân thọ của khách hàng Nguyễn Hồng Anh tại TPBank.

Đơn cử như trước đó là vụ việc khách hàng phản ánh tiền gửi tiết kiệm tại ngân hàng SCB bị “hô biến” thành bảo hiểm nhân thọ “Tâm an đầu tư” của Manulife. Và mới nhất, đến lượt TPBank bị tố cáo về “chương trình lãi suất tốt” biến thành hợp đồng bảo hiểm Sun Life. Chưa kể gần đây có nhiều phản ánh về chuyện có những ngân hàng thương mại chèo kéo, ép người vay mua bảo hiểm nhân thọ.

Đặc biệt là tình trạng các công ty bảo hiểm nhân thọ đẩy cho ngân hàng bán, rồi ép khách hàng phải mua xuất phát từ hội sở, các chi nhánh được giao chỉ tiêu phải thực hiện. Nếu không thực hiện sẽ bị cắt lương, thưởng, thậm chí cắt giảm việc làm.

Theo ông Dũng, phía ngân hàng đã có 2 vi phạm lớn. Thứ nhất, trong vấn đề khách hàng gửi tiết kiệm lại chuyển sang hợp đồng mới về bảo hiểm nhân thọ là không được phép làm. Bởi vì, ngân hàng là định chế đặc biệt, phải xin phép và có sự cho phép, đồng ý của Ngân hàng Nhà nước thì mới được làm.

Thứ hai, sự cố ý của phía ngân hàng làm cho khách hàng hiểu lầm trong quá trình gửi tiết kiệm lại thành hợp đồng bảo hiểm nhân thọ. Theo đó, một là trường hợp nhân viên ngân hàng cố ý tư vấn sai, còn hai là trường hợp ngân hàng chỉ đạo cho hệ thống làm sai, như vậy sẽ không khác gì “lừa đảo có tổ chức”.

Bởi lẽ, việc gửi tiết kiệm thành hợp đồng bảo hiểm nhân thọ không phải trên tinh thần tự nguyện của khách hàng, mà là có sự dẫn dụ, ép buộc để khách hàng theo phương thức gửi tiền, cuối cùng rơi vào “tròng” bảo hiểm.

Cần nhắc thêm, vào năm 2019, TPBank từng ký kết thỏa thuận độc quyền phân phối bảo hiểm với Sun Life Việt Nam, việc hợp tác bắt đầu từ năm 2020, triển khai các hoạt động chào bán và sau bán tới khách hàng.

Trở lại đơn tố cáo của khách hàng Nguyễn Hồng Anh, đó là bà Hạnh - nhân viên của Phòng giao dịch Tây Hà Nội của TPBank ở địa chỉ 535 Kim Mã, Phường Ngọc Khánh, Quận Ba Đình (Hà Nội) có gửi tin nhắn thông báo việc trái phiếu mua đã đến ngày nhận lãi và giới thiệu bên ngân hàng có “chương trình tiết kiệm lãi suất tốt”. Do có mong muốn gửi tiền tiết kiệm nên chị Hồng Anh đã tới gặp nhân viên của TPBank. Sau khi nghe tư vấn, chị Hồng Anh đã đồng ý ký và chuyển số tiền 100 triệu.

Đến ngày 17/9/2022, sau khi cân nhắc các khoản tài chính và thấy không thể tiếp tục gửi số tiền 100 triệu đồng như năm trước, chị Hồng Anh mở hợp đồng đã nhận năm 2021 để tìm hiểu về khoản tiền đóng năm 2. Sau khi xem hợp đồng và hỏi người có kiến thức về các loại hợp đồng mới được biết, đây hoàn toàn là bảo hiểm nhân thọ và khách hàng có thêm quyền lợi gửi tiền đầu tư chứ không phải là “sản phẩm tích lũy đầu tư lãi suất 8,7%” như nhân viên đã tư vấn lúc đầu.

Trong đơn tố cáo, nữ khách hàng này cho biết, trong quá trình tư vấn chị đã không được thông tin đây là bảo hiểm nhân thọ và khách hàng có thêm quyền lợi gửi tiền đầu tư. Đồng thời, tiền đầu tư này đầu tư hầu hết vào cổ phiếu, có lãi hay lỗ khách hàng tự chịu; không tư vấn về các loại phí bị trừ như phí ban đầu, phí quản lý hợp đồng, phí quản lý quỹ, phí hủy hợp đồng, phí rút tiền...

Mối lo đầu tư trái phiếu

Nhân vụ lằng nhằng hợp đồng bảo hiểm nhân thọ này cũng cần “soi” tình hình làm ăn của TPBank. Trong báo cáo tài chính hợp nhất quý 4/2022 được TPBank công bố gần đây cho thấy, lợi nhuận trước thuế cả năm đạt 7.828 tỷ đồng, tăng 30% so với cùng kỳ, song lại không đạt kế hoạch lợi nhuận năm là 8.200 tỷ đồng.

Về chất lượng tín dụng, nợ xấu của TPBank tính đến cuối năm 2022 là 1.357 tỷ đồng, chiếm 0,84% tổng dư nợ, tăng 17,3% so với đầu năm. Chủ yếu do Nợ nhóm 5 tăng gần 70% lên 505 tỷ đồng.

Cách đây 4 năm, TPBank và Sunlife Việt Nam từng ký kết thỏa thuận độc quyền phân phối bảo hiểm.

Cần nhắc lại, hồi tháng 10 năm ngoái dư luận đặc biệt quan tâm đến thông tin của Sở Giao dịch Chứng khoán Hà Nội (HNX), đó là từ tháng 4 đến tháng 9/2022, TPBank đã mua lại 6 lô trái phiếu trước hạn với giá trị 5.650 tỷ đồng. Tuy nhiên HNX cũng cho biết, ngân hàng này đang còn lưu hành 76 lô trái phiếu với tổng giá trị hơn 26.000 tỷ đồng. Đồng thời TPBank đang có hơn 31.000 tỷ đồng nghĩa vụ nợ tiềm ẩn.

Thời điểm trên, đáng chú ý là Nợ nhóm 5 - Nợ có khả năng mất vốn cao gấp 2,2 lần, đạt mức 666,3 tỷ đồng. Ngoài ra, HNX cho biết nợ trái phiếu của ngân hàng này đã vượt mốc 26.000 tỷ đồng với 76 lô trái phiếu khác nhau.

Không những vậy, TPBank còn nằm trong diện thanh tra đầu tư trái phiếu doanh nghiệp. Bởi trước đó, tháng 4/2022, cơ quan thanh tra giám sát ngân hàng đã tiến hành thanh tra tại 7 ngân hàng, trong đó có tên của TPBank.

Theo số liệu của Ngân hàng Nhà nước, đến cuối năm 2021 có 41 ngân hàng nắm giữ 274.000 tỷ đồng trái phiếu doanh nghiệp (TPDN). Tuy nhiên trên thực tế, hơn 75% TPDN do 10 ngân hàng lớn nắm giữ, trong đó cũng có tên của TPBank.

Với TPBank, chất lượng nợ vay đi lùi khi tổng nợ xấu tính đến 31/12/2022 của nhà băng này tăng 17% so với đầu năm, chiếm 1.357 tỷ đồng trong tổng dư nợ. Trong đó, tăng mạnh nhất và chiếm tỷ trọng cao nhất là nợ có khả năng mất vốn (Nợ nhóm 5 và phải trích 100% dự phòng rủi ro). Kết quả, đẩy tỷ lệ nợ xấu trên dư nợ vay tăng nhẹ từ 0.82% đầu năm lên 0,84%.

Từ chuyện mập mờ gửi tiết kiệm thành hợp đồng mua bảo hiểm nhân thọ, đến “cuộc chơi” trái phiếu của TPBank là những gì mà phía khách hàng cần hiểu rõ thêm về nhà băng này. Rõ ràng, Ngân hàng Nhà nước và Bộ Tài chính, cần đẩy mạnh thanh tra, giám sát liên quan đến vấn đề bán bảo hiểm, đầu tư vào trái phiếu, nếu không thì chuyện các ngân hàng thương mại “cố ý làm trái” hay “trên bảo dưới không nghe” có thể sẽ còn tái diễn.

Theo Thanh Loan/Vnbusiness

Link nội dung: https://thuonghieuplus.vn/gui-tiet-kiem-thanh-hop-dong-bao-hiem-nhan-tho-va-dau-hoi-cuoc-choi-trai-phieu-cua-tpbank-a71926.html