Trong bối cảnh ngân hàng siết chặt tín dụng trung và dài hạn, ngày càng nhiều doanh nghiệp tìm tới kênh trái phiếu để huy động thêm vốn.

Theo thống kê công bố từ HNX, trên thị trường trái phiếu, tổng giá trị vốn huy động qua kênh TPDN trong năm 2019 tăng trưởng tới 25%, đạt 280.141 tỷ đồng. Kết quả này giúp quy mô thị trường trái phiếu Việt Nam tăng mạnh từ mức 9,01% GDP trong năm 2018 lên khoảng 11,3% GDP vào cuối năm 2019.

Tuy nhiên, “cánh cửa” phát hành trái phiếu doanh nghiệp đang dần thu hẹp lại khi dự thảo sửa đổi nghị định 163/2018/NĐ-CP quy định về phát hành trái phiếu doanh nghiệp được đưa ra vào đầu tháng 1/2020.

Dự thảo sửa đổi siết chặt quy định phát hành trái phiếu

Ông Bùi Tiến Đức, Trưởng phòng môi giới Công ty chứng khoán Mirae Asset Việt Nam, nhận định dự thảo sửa đổi của nghị định chủ yếu tập trung vào việc phát hành trái phiếu riêng lẻ, vốn có nhiều kẻ hở, và hướng doanh nghiệp đến phát hành trái phiếu công chúng với những yêu cầu về tiêu chuẩn phát hành khắt khe hơn và công khai minh bạch hơn.

Theo ông Đức, các doanh nghiệp không còn lách luật bằng các chia nhỏ các đợt phát hành ra được nữa. Việc giới hạn giao dịch trái phiếu riêng lẻ trong phạm vi 100 nhà đầu tư suốt vòng đời cũng sẽ ảnh hưởng đến tỷ lệ phát hành thành công của trái phiếu trong thời gian tới vì tính thanh khoản của trái phiếu riêng lẻ sẽ bị ảnh hưởng mạnh khi thị trường thứ cấp bị thu hẹp trong giới hạn 100 nhà đầu tư. Tính thanh khoản của trái phiếu hiện đang là một trong các yếu tố quan trọng ảnh hưởng tới quyết định của nhà đầu tư trái phiếu hiện nay.

Dự thảo sửa đổi này bổ sung quy định yêu cầu các doanh nghiệp phải đảm bảo dư nợ phát hành riêng lẻ không vượt quá 3 lần vốn chủ sở hữu theo báo cáo tài chính quý gần nhất. Ông Đức cho rằng quy định này cũng đồng nghĩa với việc các doanh nghiệp bị áp trần vay nợ thông qua trái phiếu riêng lẻ.

Theo số liệu của Sở GDCK Hà Nội (HNX), trong 11 tháng đầu năm 2019, có 28/177 doanh nghiệp có khối lượng trái phiếu phát hành vượt quá 3 lần vốn chủ sở hữu (chiếm 27,8% tổng khối lượng phát hành). Đáng chú ý, trong đó có 11 doanh nghiệp phát hành khối lượng vượt 50 lần vốn chủ sở hữu, 6 doanh nghiệp có khối lượng phát hành vượt 100 lần vốn chủ sở hữu.

Vị chuyên gia này cho rằng khi dự thảo này có hiệu lực, thì tần suất phát hành trái phiếu riêng lẻ trong thời gian tới sẽ bị giảm lại. Các quy định mới sẽ khiến doanh nghiệp và cả bên tư vấn phát hành trái phiếu phải lên lại kế hoạch phát hành trái phiếu mới sao cho phù hợp với các quy định mới và phải sát với nhu cầu vốn của của doanh nghiệp.

Có khả năng doanh nghiệp sẽ đổ xô phát hành trái phiếu trước khi dự thảo có hiệu lực?

Nếu dự thảo này được thông qua, khối lượng và số lần phát hành của các doanh nghiệp sẽ bị giới hạn lại và không còn được phát hành thoải mái như trước. Do vậy, có khả năng các doanh nghiệp sẽ phải gấp rút phát hành trái phiếu để tận dụng khoảng thời gian “dễ thở” còn lại cho đến khi dự thảo sửa đổi này được thông qua.

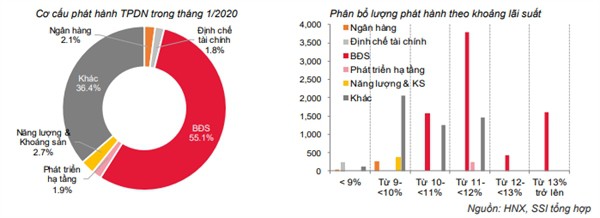

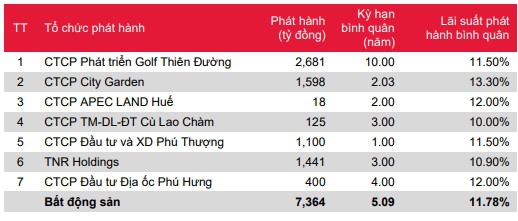

Ngay từ tháng đầu năm 2020, thị trường trái phiếu doanh nghiệp đã chứng kiến nhiều thương vụ phát hành sôi động. Trong báo cáo thị trường tài chính tiền tệ Việt Nam tháng 1/2020 của CTCK SSI, tổng lượng phát hành TPDN trong tháng 1/2020 đạt 13.374 tỷ đồng trong đó nhóm các doanh nghiệp bất động sản phát hành 7.364 tỷ đồng, tương đương 55% tổng lượng phát hành.

Đáng chú ý, CTCP Phát triển Golf Thiên Đường đã phát hành 2.681 tỷ đồng trái phiếu doanh nghiệp với kỳ phát hành bình quân là 10 năm và lãi suất phát hành bình quân là 11,5%.

Một trường hợp cũng đáng chú ý khác là công ty bất động sản TNR Holdings. Trong tháng 1/2020, TNR Holdings Việt Nam phát hành gần 2.881 tỷ đồng trái phiếu, với kỳ hạn 3 năm. Trước đó, trong năm 2019, TNR Holdings cũng đã phát hành 5.345 tỷ đồng trái phiếu doanh nghiệp với kỳ hạn bình quân 2,81 năm và lãi suất trái phiếu bình quân là 10,26%, theo số liệu của SSI.

Những thương vụ phát hành trái phiếu của các công ty bất động sản trong tháng 1/2020

Vũ Hạo - Theo Nhịp cầu Đầu tư

https://nhipcaudautu.vn/doanh-nghiep/doanh-nghiep-co-the-do-xo-phat-hanh-trai-phieu-vi-lo-cac-dieu-kien-phat-hanh-se-bi-siet-chat-trong-tuong-lai-3333087/