Công ty sữa bò lớn nhất Mỹ vừa nộp đơn xin phá sản do gặp khó vì sự suy thoái nhanh chóng ở mảng sữa bò truyền thống. Câu chuyện ngành sữa khó khăn cũng có thể nhìn thấy thông qua “ông lớn” ngành sữa Vinamilk với sự tăng trưởng và lợi nhuận biên chậm lại trong mấy năm qua. Để giải bài toán tăng trưởng, Vinamilk trông vào thương vụ Sữa Mộc Châu và thị trường 60 tỷ USD là Trung Quốc.

Tại Mỹ, doanh số sữa bò đang giảm trong 4 năm qua với mức giảm khoảng 3 tỷ USD. Lượng sữa bò tiêu thụ ở Mỹ giảm 26% trong 2 thập niên qua, theo dữ liệu của Bộ Nông nghiệp Mỹ. Trong bối cảnh đó, công ty sữa lớn nhất Mỹ Dean Foods đã chính thức nộp đơn xin bảo hộ phá sản lên tòa án ở Houston, bang Texas do sự suy thoái nhanh chóng ở mảng sữa bò truyền thống.

Còn tại Việt Nam, những con số thị phần trong nước của “ông lớn” ngành sữa Vinamilk (HoSE: VNM) trong 9 tháng đầu năm 2019 vẫn thực sự gây ấn tượng. Theo AC Nielsen, về sản lượng tiêu thụ, thị phần của Vinamilk đã tăng lên mức 61,3% vào cuối Quý III/2019 (từ 61% vào cuối năm 2018 và 59,1% vào cuối QIII/2018).

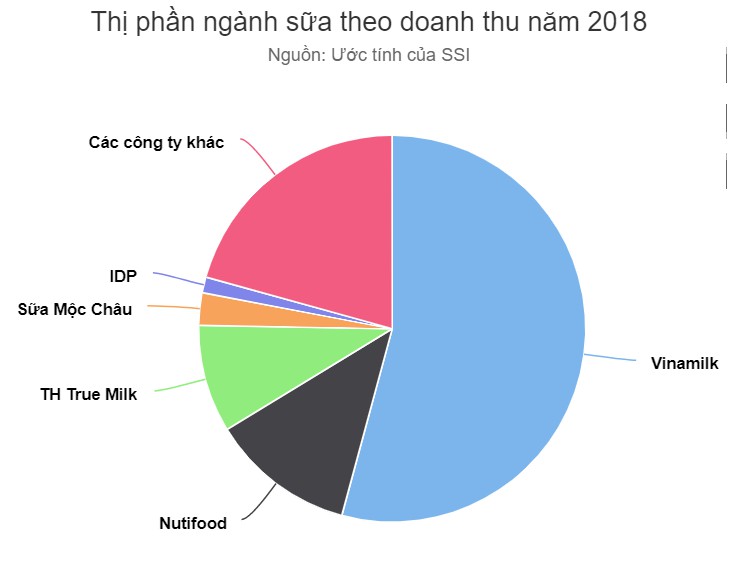

Đối với thị phần theo doanh thu, CTCP Chứng khoán SSI (SSI) ước tính Vinamilk hiện chiếm 54,2% thị phần, vượt xa các đối thủ khác như: Nutifood (12,1%), TH True Milk (9%), Mộc Châu (2,7%) và IDP (1,3%).

Vinamilk tăng trưởng chậm lại

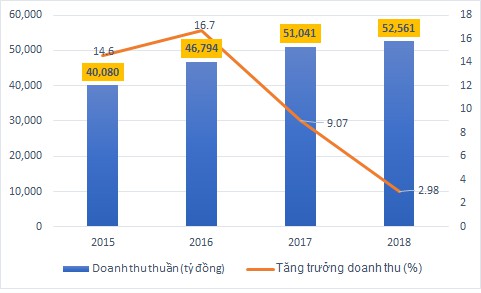

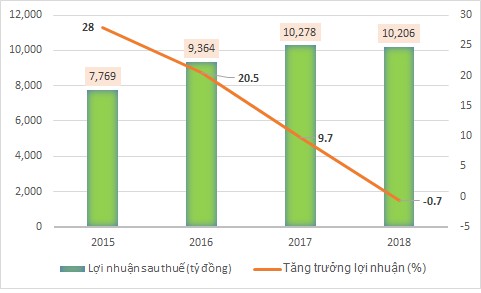

Tuy nhiên, nếu đi vào thực tế tăng trưởng lợi nhuận của Vinamilk qua các năm thì có thể thấy hoạt động của doanh nghiệp này đang có phần chậm lại kể từ năm 2018.

Theo đó, 4 quý của năm 2018, doanh nghiệp chiếm thị phần sữa lớn nhất Việt Nam – Vinamilk (HoSE: VNM) không hoàn thành kế hoạch kinh doanh và báo lợi nhuận giảm nhẹ so năm trước sau nhiều năm tăng trưởng liên tục.

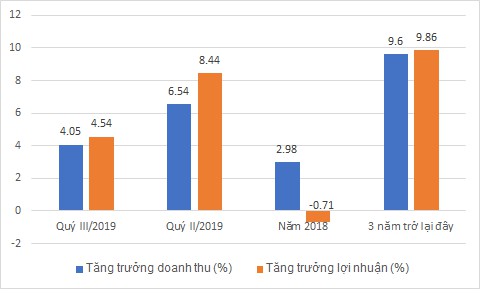

Lợi nhuận của Vinamilk sau 4 quý giảm liên tiếp trong năm 2018 tăng trở lại trong 2 quý đầu năm nay trước khi giảm trở lại trong quý III. Trong quý III/2019, doanh thu và lợi nhuận của Vinamilk chỉ tăng hơn 4% so với cùng kỳ. Đà tăng trưởng của “ông lớn” này cũng đã giảm so với các quý trước đây và cũng không đạt được kỳ vọng tăng từ 5 – 7% mà ban lãnh đạo công ty đã đặt ra từ đầu năm. Doanh thu thuần ở mức 14.290 tỷ đồng, tăng 4% và lợi nhuận ròng 2.680 tỷ đồng, tăng 4,5% so với cùng kỳ.

Cần lưu ý rằng, mức tăng trưởng doanh thu còn đến từ việc Vinamilk đã tăng từ 1-3% giá bán trung bình cho các sản phẩm trong tháng 4 và tháng 8/2019. Nếu loại bỏ tác động của việc tăng giá bán trung bình và doanh thu từ chương trình sữa học đường (bắt đầu ghi nhận trong quý IV/2018), sản lượng nội địa thực tế trong kỳ của Vinamilk là không đổi so với cùng kỳ năm trước.

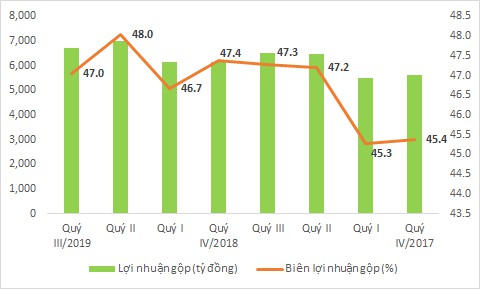

Ngoài ra, so với cùng kỳ, lợi nhuận quý III tăng nhẹ dù biên lợi nhuận gộp giảm do công ty tiết giảm chi phí. Công ty đã tìm cách tiết kiệm các chi phí quảng cáo, khuyến mãi, hoa hồng và hỗ trợ nhà phân phối.

Cũng phải nói thêm rằng, tăng trưởng chậm hơn dự báo chưa phải vấn đề duy nhất Vinamilk gặp phải. Biên lợi nhuận gộp của công ty đang chịu thách thức do giá bột sữa tăng cao.

Báo cáo gần nhất của các công ty chứng khoán đều cho thấy, giá bột sữa tăng gần đây có thể gây áp lực lên biên lợi nhuận gộp trong năm tới, dù Vinamilk có thể giảm sức ép thông qua tăng giá bán song chi phí vẫn vượt mức tăng 1-3% trong giá bán trung bình.

Biên lợi nhuận gộp của mảng sữa trong nước của Vinamilk trong quý III giảm còn 47%; thấp hơn so với mức 48% quý II/2019 và 3 quý của năm 2018 là minh chứng. Theo ban lãnh đạo, giá nguyên liệu sữa trong nửa cuối năm 2019 sẽ cao hơn so với nửa đầu năm. Nhiều khả năng, biên lợi nhuận gộp quý IV/2019 có thể tiếp tục giảm so với quý III vừa qua.

Bên cạnh đó, việc giành thêm thị phần trong tương lai được dự báo khó khăn hơn so với những năm trước đây. Theo ban lãnh đạo, Vinamilk đã tăng 0,3 điểm phần trăm thị phần trong 9 tháng đầu năm nay so với cuối năm 2018, thấp hơn mức tăng 0,6-0,7% trong quý I/2019 và 0,4% trong 6 tháng đầu năm. Khi Vinamilk chững lại còn các doanh nghiệp nhỏ hơn tăng tốc, sức ép lên thị phần ngày càng rõ rệt hơn. Trong quý III/2019, Mộc Châu và Vinasoy tăng doanh thu lần lượt 9,7% và 17,2%.

Sức ép nào cho tăng trưởng của Vinamilk?

Thực tế, công ty đứng đầu ngành sữa đã và đang tích cực tìm kiếm các giải pháp khác nhau để khai thác nhu cầu rộng hơn từ người tiêu dùng với hướng tới mục đích cuối cùng là tăng doanh thu. Đồng thời, Vinamilk cũng thực hiện cao cấp hóa danh mục sản phẩm và phát triển các sản phẩm hữu cơ.

Năm 2018, Vinamilk tung ra thị trường khoảng 18 sản phẩm mới thuộc các ngành hàng sữa nước, sữa bột, sữa chua ăn, sữa chua uống, bột dinh dưỡng, sữa đậu nành, kem và nước giải khát… Trong 9 tháng năm nay, Vinamilk tiếp tục ra mắt 17 sản phẩm mới ở nhiều ngành hàng và phân khúc, nổi bật là sản phẩm sữa bột trẻ em đạt chuẩn organic châu Âu, thức uống năng lượng thương hiệu Vinamilk My Joy và Vinamilk Power.

Bên cạnh đó, công ty sữa này mở rộng kênh phân phối bên cạnh siêu thị, cửa hàng tiện lợi là chuỗi cửa hàng “Giấc mơ sữa Việt”. Tính đến cuối năm 2018 chuỗi đạt 426 cửa hàng. Tuy nhiên, thay đổi trong thị trường bán lẻ có thể khiến Vinamilk có thể phải tăng chi phí bán hàng để thúc đẩy sản phẩm sang các kênh khác để tăng thị phần trong tương lai. Doanh thu qua các kênh thương mại hiện đại đã tăng lên nhanh chóng, nhưng chỉ chiếm 10% tổng doanh thu.

Bài toán cân đối giữa doanh thu và chi phí rõ ràng không bao giờ là dễ dàng đối với doanh nghiệp. Với thị phần chiếm quá nửa thị trường, trong bối cảnh ngành sữa chỉ tăng trưởng một con số, yêu cầu tăng trưởng cao với doanh nghiệp lớn như Vinamilk là điều không dễ và cũng được ban lãnh đạo công ty này dự báo từ đầu năm.

Một e ngại khác với Vinamilk khi mới đây trên mạng xã hội xuất hiện một số thông tin tiêu cực về hoạt động nhập khẩu nguyên liệu của Vinamilk. Trong đó, một tài khoản Facebook đăng những tấm ảnh chụp được cho là về danh sách nhập khẩu nguyên liệu của Vinamilk, trong đó có nhiều loại bột sữa gầy, bột sữa béo, …

Tài khoản Facebook này sau đó cho rằng sữa của Vinamilk không phải là sữa tươi như quảng cáo và ghi trên bao bì.

Dù Vinamilk đã “bác bỏ” tính xác thực của nguồn tin nhưng không thể phủ nhận rằng, thông tin này vẫn tạo ra hiệu ứng tiêu cực cho cả doanh nghiệp và người tiêu dùng. Đây có thể được coi như hồi chuông báo động làm thức dậy những “hoài nghi” của người tiêu dùng với các sản phẩm sữa trong nước. Như vậy, nếu không lấy lại được niềm tin của người tiêu dùng thì bài toán tăng trưởng dài hạn của Vinamilk sẽ còn nan giải hơn rất nhiều.

Lời giải từ M&A và thị trường 60 tỷ USD

Để giải bài toán cho tăng trưởng, trong báo cáo giao dịch gần nhất, Công ty Sữa Việt Nam (Vinamilk, mã CK: VNM) cho biết đã nâng sở hữu tại GTNFoods – công ty mẹ của Sữa Mộc Châu – lên 43,17%. Theo tính toán, số tiền mà ông lớn ngành sữa đã chi ra cho số cổ phiếu này trên 1.600 tỷ đồng.

Gần đây, cổ đông lớn thứ hai của GTN (West Ocean Investment) đăng ký bán 41 triệu cổ phiếu GTN (tương đương khoảng 16%) là cơ hội để VNM tăng tỷ lệ sở hữu lên mức (57%)- mức có thể chi phối. Tuy nhiên, để tăng nắm giữ nên trên 50%, công ty sẽ phải chào mua công khai.

Theo đánh giá của SSI, mua lại thành công Sữa Mộc Châu sẽ là một trong tiền đề quan trọng hỗ trợ tăng trưởng dài hạn. Sữa Mộc Châu hiện đang chiếm khoảng 9% thị phần. Con số này nếu căn cứ trên mục tiêu tăng trưởng hàng năm thì cần 9 năm để Vinamilk đạt được. Bên cạnh đó, dù việc kết hợp hậu M&A còn là bài toán của tương lai, song cũng là giải pháp gia tăng hệ sinh thái sản phẩm, mở rộng thị trường. Ở góc độ nhà đầu tư, việc chờ đợi sự tăng trưởng của Vinamilk cũng theo đó mà cần ít nhiều sự kiên nhẫn.

Đây cũng không phải là trường hợp cá biệt, thời gian qua Vinamilk liên tục tìm hiếm và mua cổ phần nhiều doanh nghiệp. Điển hình như năm 2017, Vinamilk mua Công ty Đường Việt Nam nhằm khép kín chuỗi cung ứng. Để tăng danh mục sản phẩm, Vinamilk còn đầu tư nắm 25% vốn Công ty Chế biến dừa Á Châu chuyên sản xuất và kinh doanh các sản phẩm làm từ dừa trong nước và xuất khẩu.

Thực tế, M&A cũng chỉ là một phần trong kế hoạch phát triển của Vinamilk trong bối cảnh tăng trưởng chậm lại. Một trong những đích đến lớn trong kế hoạch phát triển của Vinamilk chính là thị trường 60 tỷ USD mà doanh nghiệp này đã bước đầu đặt chân tới – thị trường Trung Quốc, thị trường 60 tỷ USD. Bởi chỉ cần nắm một thị phần nhỏ của thị trường 60 tỷ USD này cũng là rất có ý nghĩa đối với tăng trưởng lợi nhuận của VNM.

Trung Quốc hiện có mức tiêu thụ sữa lớn thứ 2 thế giới và tiêu thụ bình quân đầu người liên tục tăng. Theo Euromonitor, con số này của Trung Quốc chỉ 22,5 kg sữa/người/năm, cao hơn Việt Nam là 19 kg nhưng thấp hơn các nước khác như Malaysia 26,7 kg, Thái Lan 31,7 kg và Hàn Quốc là 40,1 kg.

Đơn vị triển khai bán sản phẩm tại siêu thị ở tỉnh Hồ Nam và tỉnh Vũ Hán, phát triển gian hàng riêng trên kênh thương mại điện tử như Tmall (Alibaba), hợp tác trang thương mại điện tử như Daily Fresh và Lucky and Fresh. Về sản phẩm, do cạnh tranh gay gắt ở thị trường Trung Quốc, Vinamilk sẽ nhắm vào các thị trường ngách như sữa chua uống, sữa chua ăn, sữa tươi cao cấp và sữa công thức cao cấp (organic, A2 – loại sữa tương đối giống sữa mẹ và không ảnh hưởng đến chức năng đường ruột).

Để phát triển các sản phẩm sữa tươi hoặc chuẩn organic, tính đến 30/9, tổng đàn bò cung cấp sữa cho Vinamilk là gần 130.000 con, tăng 4% so với đầu năm; trong đó tại các trang trại của Vinamilk gần 30.000 con. Công ty có 4 trang trại organic đạt chuẩn châu Âu trong tổng số 13 trang trại. Hiện tại đơn vị đang xây 4 trang trại mới cho cả bò sữa organic và bò sữa cao sản, trong đó 2 trang trại tại Việt Nam và 2 trang trại tại Lào.

Trong 12 tháng tiếp theo, Vinamilk kỳ vọng doanh thu nội địa sẽ tăng 6-7% nhờ sự mở rộng các ngành hàng chủ lục. Doanh thu xuất khẩu tăng 5-10% nhờ khu vực Trung Đông cải thiện (đang chiếm 85%) và tiềm năng xuất khẩu vào Trung Quốc, mảng chi nhánh nước ngoài dự kiến tăng 10% (khả quan tại thị trường Campuchia và mở rộng sang Myanmar, Philippines), trong khi thị trường Mỹ qua Driftwood Dairy chững lại.